在這些恐怖年頭裡,如果你本來就有投資穩定的債券ETF,就可以降低股災時的下跌幅度,虧得比別人少、睡得更安穩、投資得更安心,甚至低檔加碼。

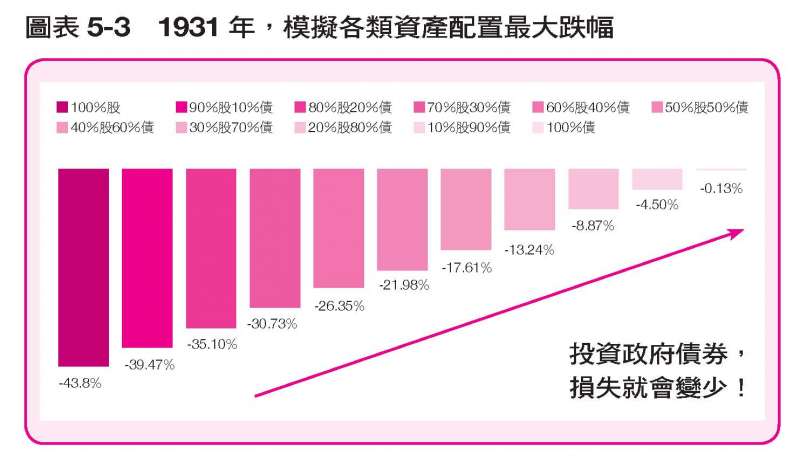

圖表5-3是1931年(經濟大恐慌的第3年)當年度模擬各類資產配置的最大下跌幅度,如果沒有配置防禦性資產,光是一年內股市就跌掉將近一半,我想很少會有人可以承受得了這種下跌。

1931年,純股票組合報酬是—43.8%,90%股10%債的組合報酬是—39.47%,光是加入10%的公債,就可以少跌4.33%。

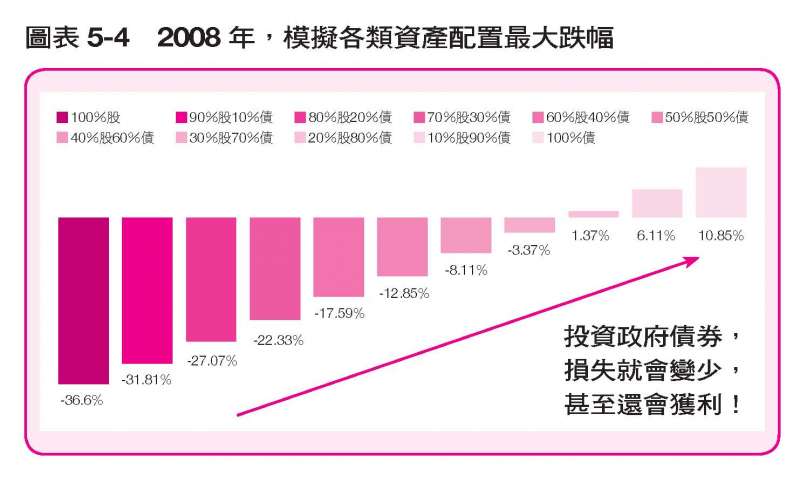

類似情況還有2008 年金融海嘯(見圖表5-4),純股票組合報酬是—36.6%,90%股10%債的組合報酬是—31.81%,亦即加入10%的公債,就可以少跌4.79%。

如果你跟我一樣,希望減少下跌所造成的損失,可以依照年紀或是自己的個性,選擇加入部分的債券ETF,而組合大致可以分成這幾種類型:

●股票百分百:100%股,適合不知道資產配置的投資人。

●八股二債:80%股+20%債,適合剛出社會,職涯還有好幾十年的人。

●六股四債:60%股+40%債,適合即將步入中年的青壯年,以及中年人。

●五股五債:50%股+50%債,適合不知道該怎麼決定比例,只要簡單就好的人。

●四股六債:40%股+60%債,適合六十幾歲、即將退休的投資人。

●二股八債:20%股+80%債,適合投資風格保守,希望保持穩定的投資人。

對於一般投資者來說,善用資產配置構建投資組合,即可在管理最大跌幅的基礎上,獲得長期回報。

就像買壽險、意外險,或是幫新車買保險,能在關鍵時刻發揮避險作用;股災時,低風險資產可充當我們的防撞裝置,降低投資組合的下跌幅度,摔得不那麼痛,而且心理壓力不會那麼大、心不會那麼痛,也更能維持原來的投資計畫。

經過計算,1928~2018年,美股純股票配置的年化報酬率為9.49%,加入各5%的短期國庫券跟10年期公債(共10%債券)後也有9.3%,加入20%債券則是8.76%。(資料來源:Annual Returns on Stock, T.Bonds and T.Bills: 1928–Current 網站數據。)由此可見,加入少量的債券後,長期報酬仍然優異,與純股票的配置相差無幾。

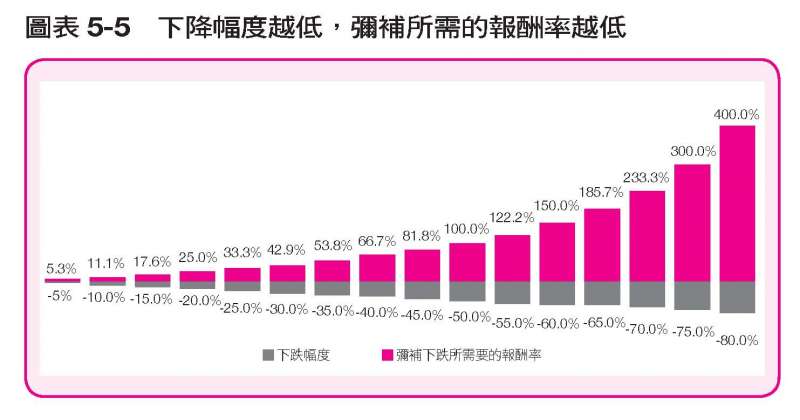

市場不是上漲的直達車,而是必定會上下起伏的雲霄飛車,資產配置能輔助你走一條更平整的山路。跌得少除了心理安穩外,參照圖表5-5,我們還發現跌幅一旦降低,投資組合就更容易回復到原有水平。

作者/PG財經筆記

本文摘自《我畢業五年,用ETF賺到400萬:每月1,000元就能開始!不用兼差斜槓,兩檔ETF投資組合,年賺20%以上》

◎ 加入《下班經濟學》粉絲團,給你更多財經資訊

◎ 訂閱《下班經濟學》YouTube頻道,精彩節目不錯過