換句話說,Netflix國內市場的伺服器串流成本已經固定,這大概是因為國內市場發展已久,基礎建設成熟,新增用戶和流量所需要的伺服器成本增額微乎其微。國外市場仍然在高速發展,因此會計上仍「提及」伺服器成本。但不論如何,我們可以看到Netflix真正的成本都不是在於伺服器成本,而是在於內容,不管是自製或者向外採購或授權,這些才是其銷貨成本最高的部分。

要注意的是:綜合國內外市場,自製內容的攤提總增額又佔了銷貨成本總增額的68%,因此自製內容的製作成本在會計上的攤提方式,將會嚴重影響到公司在會計上獲利的表現。

根據歷史和預估觀賞模式等因子,本公司將內容資產(授權以及自製)進行攤提,提列在在損益表裡的銷貨成本中,攤提期限為各個影片內容資產的合約放映期限,或者10年的預估使用期限,取較短者⋯⋯攤提採用加速攤提,本公司假設內容再上架初期觀看次數最高⋯⋯本公司在這些數字上的預估仰賴管理階層的主觀判斷。

上面的引言是Netflix財報中對於內容「攤提」方式的說明,可以注意到兩大關鍵:(一)自製內容攤提期限為10年,以及(二)攤提方式大量仰賴管理階層判斷。

舉例來說,讓Netflix自製內容一砲而紅的影集《紙牌屋》,第一季播出為2013年,我們假設製作為2012年。在會計上,製作費在2012年的全額支出會先被計入公司資產負債表中的內容資產,然後隨著影集在2013年二月上架後,開始進行10年的攤提,一直到2023年一月為止。

雖然有加速攤提,但這個會計的設定仍然假設《紙牌屋》第一季到距本專欄四年後仍然會有用戶欣賞——我是不知道各位讀者胃口如何,我自己只追到第三季就再也沒追了,更遑論回頭去重看第一季。

而今年在奧斯卡獲得包含最佳導演在內多項大獎的Netflix自製電影《羅馬》,如果也按照這個「10年」規則,那就是假設一直到2028年都還會有人觀賞。

而這一切,都仰賴管理階層的主觀判斷⋯⋯

和同樣是長年持續驚人地高速成長的亞馬遜比起來,Netflix在會計上似乎採取相反的策略。相較於亞馬遜拼命加速攤提其雲端業務的伺服器成本,好認列大量營運成本,以將獲利壓到最低來避稅,Netflix對其自製內容的成本攤提似乎採取較長的認列期限,導致短期內呈現相當不錯的獲利率,但長期來說就很難講。

要檢視這個會計決定到底是高估還是合理估計了Netflix的獲利能力,我們可以檢視我們的老朋友「現金流量表」。

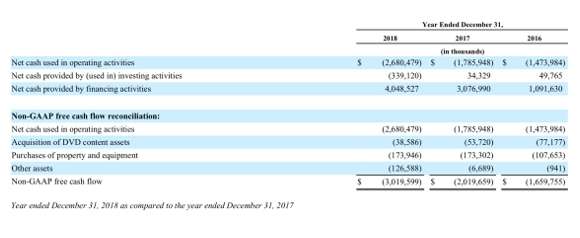

上表為Netflix過去三年的現金流量表(上半部),以及自由現金流(下半部)。可以看到Netflix去年在營運現金流上淨流出$2.7B,如果考慮到公司營收去年高達$15.8B,而且因為是訂閱制所以每個月都直接從用戶身上收到費用,應收帳款比例應該非常低,幾乎整個$15.8B營收應該都屬於現金,這樣一來一回,公司等於總共燒掉$18.5B的現金!