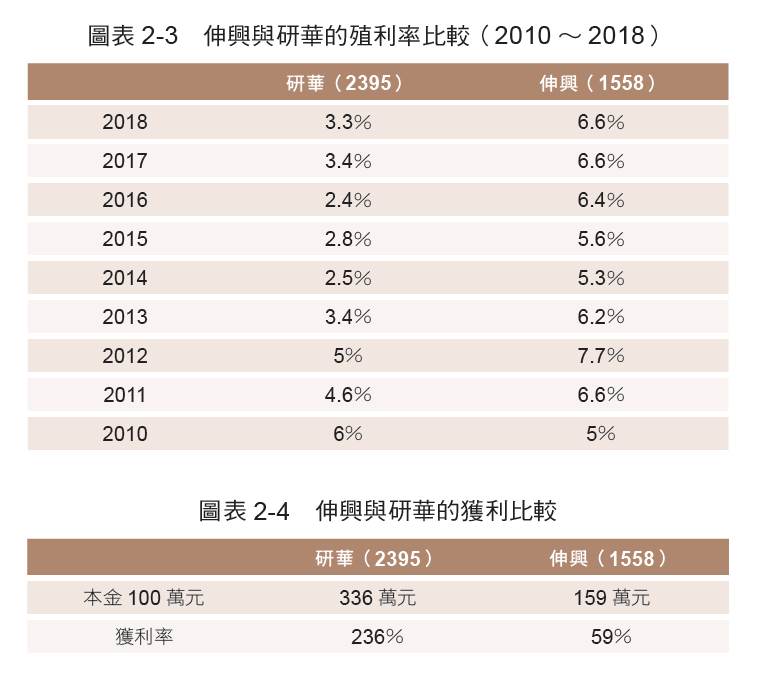

如果只將目光放在殖利率、高股息做為挑選股票的原則,你一定會選伸興;但如果是將目光放在一間公司的成長和淨利,選研華才是正確的。究竟誰會讓你真正賺到錢?如此比較下根本一目了然,不是伸興,而是研華。我覺得這兩間公司是一個非常好的例子。回頭來說,為什麼高股息看起來誘人,卻不是最好的選擇?答案已經藉由這兩家公司的比較而呼之欲出了。

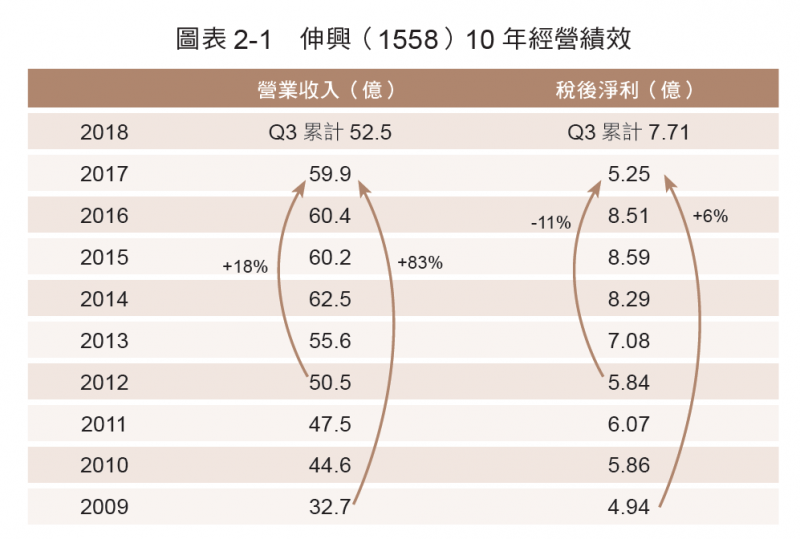

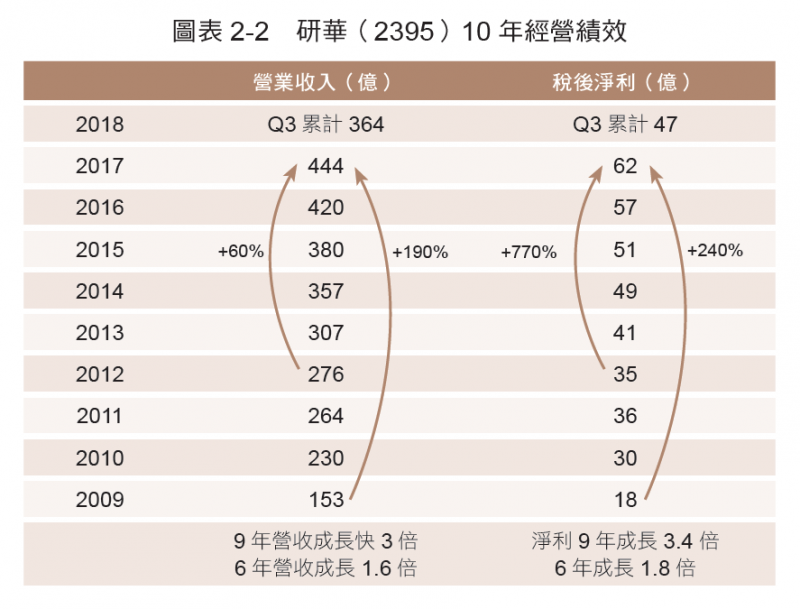

伸興十年內的營收雖然往上跳了38%,但稅後淨利(賺到的錢)卻在六年內減少11%,表示其實他是衰退的,沒有那麼賺錢(見圖表2-1);反觀研華,雖然分錢沒那麼大方,可是你看這間公司在十年內的營收和淨利,都是2 倍、3 倍在成長,淨利也成長了3 倍(見圖表2-2)。兩相比較就立馬見真章了!(見圖表2-3、2-4)

要投資會長大的公司,才會成功,才會賺到比較多的錢。如果你是股東,去投資不會長大、沒有擴張力的公司,等於你只是在領死薪水而已。時間一拉長,你會發現,應該要投資那種會長大的公司才對。

選擇一檔股票的關鍵,是要評估這間公司的生意做得好不好,而不是慷不慷慨。股息好不好不是重點,而是我們是否真正能從這檔股票賺錢?犧牲一點殖利率沒有關係,「不要短視近利」!

犧牲一點殖利率沒有關係,重點是我們是否真正能從這檔股票賺錢?

能否賺錢的關鍵就是「長期厚利」這四個字:

▪ 長期:觀察公司要以五年一階段、十年一階段為單位,既看五年也看十年。

▪ 厚利:公司淨利要有 2 倍、4 倍、5 倍甚至 10 倍,而不是10%、20%。

所以對喜歡存股的人來說,為什麼高股息看起來誘人,卻不是最好的選擇?答案就是「長期的厚利」才是存股的關鍵,也是賺錢的關鍵!

本文摘自《富媽媽靠存致富股,獲利100%:破解存股迷思,利用安打公式挑出高成長股,判斷買賣時間,還能投資全世界》,未經同意不得轉載

作者/李雅雯

責任編輯/周岐原