在一般商業公司裡面,這種股權結構並不罕見,透過提供債權選項,讓投資人能夠追求不同風險水位的不同回報。不過放在基金中這就很罕見,雖說槓桿收購基金也會採用槓桿來追求更高的股權回報率,但債權的部分並不包含在私募基金本身,而是根據每個投資個案,單獨與債權投資人(銀行或者其他資金提供者),根據投資標的的現金流或者資產,來協商可舉債的金額以及利率水位。

像軟銀願景基金這樣的結構,固然反應了孫正義對於自己投資眼光的信心,但每年得支付7%的利息給債權,這部分現金在基金初期要從何而來?是否先用股權的錢支付?另外基金本身是否採取capital call的方式分段跟投資人要求轉帳?還是像控股結構那樣一口氣全部把資本都叫進來?這些都是讓人很好奇的問題。

不論如何,媒體或多或少炒作的蘋果、高通、鴻海乃至於夏普,在這支基金中都是小投資人,四家科技巨頭加起來也只投資了$5B,被拉進來或多或少是宣傳作秀。真正的大咖除了軟體銀行自己的$28B,還包含了沙烏地阿拉伯公共投資基金(Public Investment Fund of the Kingdom of Saudi Arabia,簡稱PIF)的$45B,以及阿布達比穆巴達拉投資公司(Mubadala Investment Company, Abu Dhabi, UAE)的$15B。

我自己曾經和熟悉PIF的一個當地家族辦公室負責人私下聊過,他告訴我過去半個世紀石油錢實在太好賺,所以PIF基本上就是王子們掛閒差的地方,既沒有致力於雇用華爾街等級的資產管理專家,也沒有認真追求回報,和從挖到北海石油時就很務實、兢兢業業經營、至今已經成長為$903B大小並擁有世界所有上市公司股票高達1.3%總額的挪威主權基金,完全就是紈褲子弟劣等生和貧戶優等生的差別——儘管挖到北海石油前的挪威也不能說是貧戶。

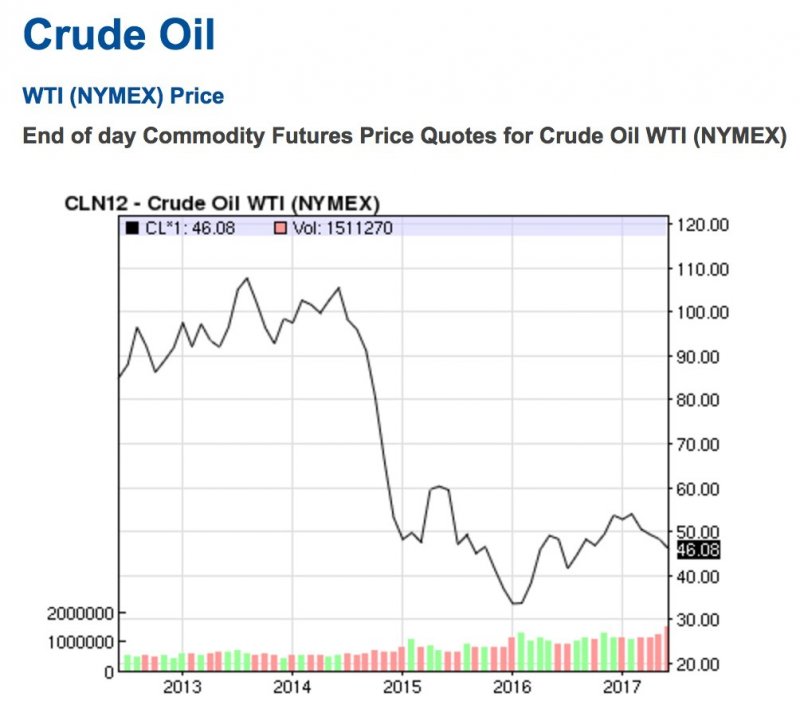

2014年後半原油價格一路狂跌,沙烏地阿拉伯政府才開始有了危機感,終於在一年半前開始重新調整PIF的管理方式,雇用真正的專業資產管理者。PIF也被新賦予了策略投資的任務,投資標的必須往能夠帶領這個中東大國進入新的科技時代,範圍包含新能源、智慧城市⋯⋯等。

從這個角度來說,PIF選擇以債權和股權混合的方式投資軟銀願景基金,似乎是再好不過的選項:一方面他們得以透過債權降低金融回報上的風險,另一方面由於也持有股權,他們似乎得以實現策略投資的目標,有機會將最新的科技引入並改造自己的國家。