你應該知道的是:雖然分拆後的特斯拉、蘋果大幅崩跌,令投資人驚恐高點反轉的可能性,但財經M平方認為,這只是短期過熱的自然修正,長線籌碼、流動性與就業等三大數字判斷,美國經濟應仍走在復甦道路上。

美股3日由科技股領跌,出現大幅動盪,M平方編制的FAANMG指數,指數下跌7.23%,NASDAQ指數跌幅更達10%以上,VIX指數攀升到30以上,NASDAQ波動率指數來到41,蘋果以及亞馬遜等個股波動率指數更來到50以上,M平方觀察,本次修正主要來自於籌碼面及流動性的觸發因子。

籌碼面短期過熱回檔,多殺多連環爆

觀察美股Put/Call ratio,在3日前一度滑落至0.7以下,為2014年以來最樂觀水平,籌碼面似乎出現過熱的訊號,根據金融時報,軟銀近月大規模買進FAANG等尖牙股及特斯拉的買權(Call Options),美國單一個股買權的交易量,於近一個月暴衝至每日3,350億美元,為近三年平均值三倍以上,籌碼面過熱為本次觸發股市下滑的因子之一,疊加買權的短線操作,導致股市一旦有回檔的時候,就會有多殺多的風險出現,也連帶觸發這一波科技股的修正。

脫歐再生變數,歐元下挫帶動美元回升,流動性緊張

隨著10月5日脫歐談判期限接近,英國首相強森也首度公開表示對無協議脫歐的看法,脫歐談判再度出現變數,歐元短期下挫,導致美元指數在上周一度滑落至92以下後回升,9月以來上漲近1%,美元回升導致流動性再度緊張,也使得美元計價的黃金、原油等大宗原物料出現回檔,WTI(西德州)油價則於6月以來首度跌破每桶40美元。

短期留意籌碼面是否穩定,長期趨勢未變

然從籌碼面、流動性、基本面觀察,M平方認為本次屬於籌碼面短期的修正,除了關注上述Put/Call ratio何時會回升至溫和水準,且市場情緒不致過熱,也可以觀察SPY(SPDR 標普500 指數ETF)交易量,留意大戶何時開始承接買盤,目前SPY交易量小幅上升至7800萬單位,仍在相對低的位置。

流動性:聯準會政策未轉向,資金仍充裕

疫情後,銀行放貸緊縮,Q3銀行貸款標準淨比例飆升至71.2%,這已是金融海嘯時期的水準,但在本次史無前例的政策挹注之下,市場流動性指標皆在4月後迅速收斂、並維持穩定,目前聯準會仍維持寬鬆未轉向,除多數融通措施未使用金額充裕,並延長政策期限外,上個月也推出平衡通膨,遞延政策轉向時間點。M平方認為,對市場的流動性挹注仍足夠,TED利差維持在0.13%的低點,在SMCCF(次級市場企業融資機制)支持下,高收債違約風險也持續下降,信用利差收斂在11.3%,接近疫情前水準。因此儘管美元指數小幅回升,美元本身的流動性不受影響。

基本面:需求帶動去庫存至尾聲,就業市場持續復甦

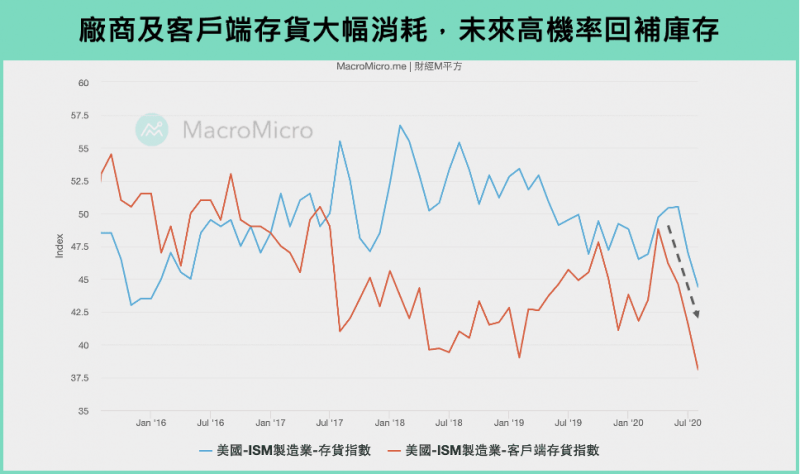

基本面的狀況仍在持續好轉,疫情後需求回升帶動新訂單拉升,持續消耗疫情其間廠商存貨,觀察8月ISM存貨指數,廠商存貨指數下滑至44.4,客戶端存貨更是大幅滑落至2010以來的低點38.1,M平方預期去庫存目前已到尾聲,近月已經看到部分廠商進入回補庫存的階段,推升ISM原物料價格回升。

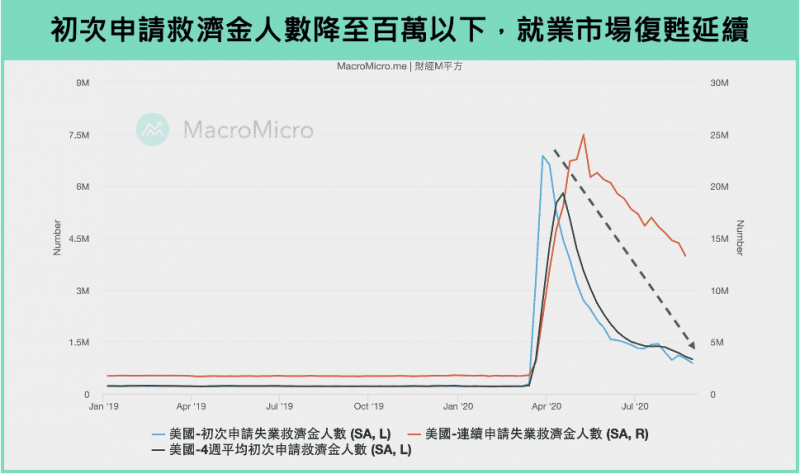

在就業面來說,初次申請救濟金人數下降至100萬人以下,短期失業人口持續下滑,超過15週失業人口持平在800萬人左右,整體來說,隨著持續解封,就業崗位快速恢復,8月失業率回落至10%以下,非農月增連續4個月維持在100萬人以上,美國的就業市場仍在復甦道路上。

【MMPRO體驗活動開跑】馬上兌換優惠碼,為自己的投資負責!

責任編輯/周岐原

◎加入《下班經濟學》粉絲團,給你更多財經資訊

◎訂閱《下班經濟學》YouTube頻道,精彩節目不錯過