在漫長等待中,哪家公司能獲評審青睞、優先上市?歷史已說明,在缺乏監督的機制內,瞞天過海的手段絕非罕見;從綠大地、萬福生科到樂視網,近年中國爆出多起IPO資料造假醜聞,涉嫌公司受罰甚輕、但獲利甚大,導致證監會從前副主席姚剛,投資人保護局長李量到主席助理張育軍,及參與評分的審議委員等,有不少高層被控收受賄賂,近年先後中箭落馬,級別最高的姚剛,一審更被判刑18年。

2017年10月上任的新一屆發審委,因此展現和以往截然不同的作風,最明顯的是,審議案被否決比率大幅提高。華爾街日報統計就發現,被本屆發審委否決的案件,占總數高達42%,相較2017年前9個月的13%,和2016年的6%,退件比率都達到以往的數倍之多。「業績波動太大的,獲利在及格邊緣的,還有營運體質欠佳的公司,通通被刷下來,」資誠聯合會計師事務所審計服務營運長梁華玲觀察,

原來,為了改正審議委員有權無責、造假頻傳的亂象,中國政府向證監會使出「終身問責制」:自己同意的上市案件,後來爆發任何醜聞、假帳,哪怕已是30年前舊案,當時簽名的審議委員通通都要吃上官司,藉此嚇阻不法分子。

不過重罰也有副作用,審議委員態度日益保守,寧可通通打回票,拿放大鏡檢視一切細節,也不想背上刑責。台商的A股之路,也在改革期間受影響。

效應2關卡繞不過 台商轉戰A股風潮暫歇

過去一年,在鴻海集團的指標效應下,不僅其分拆的工業富聯,和臻鼎-KY分拆的鵬鼎控股順利登上A股,其餘如南僑控股、榮成紙業、聯電、聯德控股、巨大機械、永豐餘等公司,也紛紛傳出將子公司赴A股掛牌。但其中,榮成紙業上市申請已中止,先前遭否決的聯德控股則將發動第二波申請。

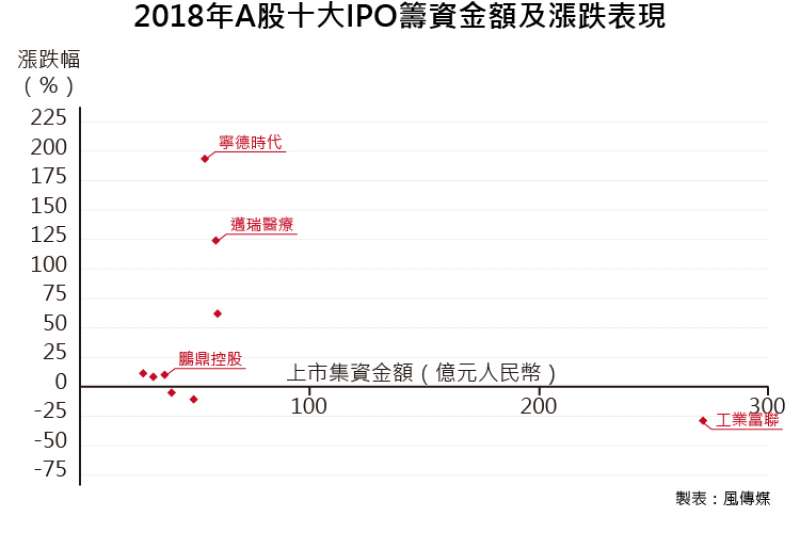

更應注意的是,以籌資271億人民幣、輕鬆成為2018年A股第一大IPO的工業富聯,本來以鴻海集團扶植的「獨角獸」聲勢,掛牌前深受矚目,孰料股價表現極不理想,以13.77元人民幣掛牌後,最低竟然跌至11.11元,截至年底跌幅已達30%。

對照同樣以獨角獸姿態上市的寧德時代、邁瑞醫療,掛牌以來漲幅反都在一倍以上,顯示身處行業是否享有較高評價,也是企業選擇掛牌市場時,不可忽略的現實之一。「以中國內需為主要業務的(公司),應會繼續進行掛牌計畫。當然,工業富聯的上市進度只花了36天,其他台商不見得都能比照辦理」梁華玲認為。

同樣走分拆掛牌途徑,台商子公司上市申請結果為何不同?涂嘉玲指出,母子公司間的關係人交易,容易衍生利益衝突,導致在上市審議時遭質疑。「關係人交易是一條很清楚的紅線」涂嘉玲直言,發審委勢必放大檢視關係人交易的流程,「回台掛牌,反而是類似分拆案的解套選項之一」。