想法二:持有過去10年穩定配息的股票,尤其是金融海嘯期間

要存股,就要找穩定配息的股票,台灣是淺碟市場,企業的經營規模與獲利穩定度不若美國,而且台灣上市櫃公司的股息配發率又相當高, 獲利不穩定而股息配發率高,股息配發的波動率就比較大。

在美國有許多股息長青公司,股息動輒數十年連續增長,股息連續增長除了代表企業的經營規模與獲利逐年增加,但最重要因素在於「股息配發率不高」,例如:一年賺10元,分股東5元,留5元在公司,下一年賺9元,分股東5.5元,又留3.5元在公司研發或延攬人才,這樣子的企業經營與股息發放模式,讓許多美國企業的股息能夠每年穩定的增加(實在是因為股息配發率不高),留在公司的大量資金也能促進企業的發展,對照台灣上市櫃公司的股息配發率偏高,到底是老闆(大股東)佛心來著,還是就算將留資金在公司也難以壯大營運規模,所以乾脆配發給股東,台灣與美國兩個地方的企業經營方式與股息配發理念終究不同,個中緣由就讓讀者自行想像。

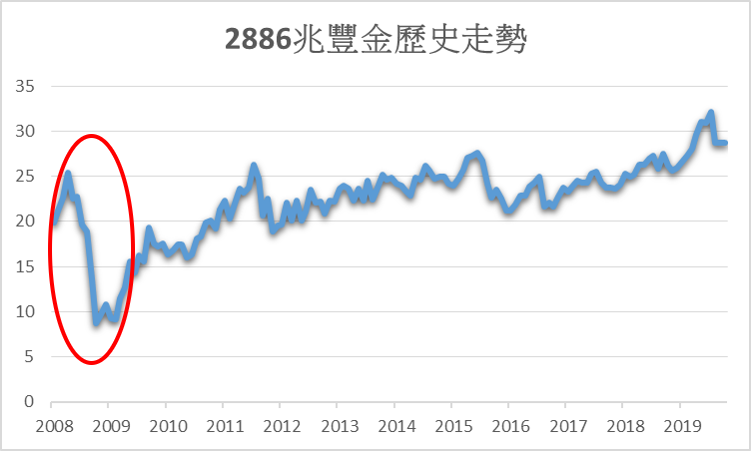

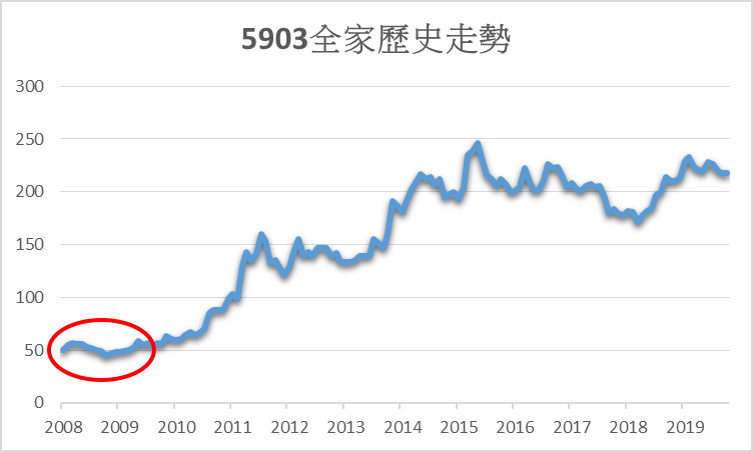

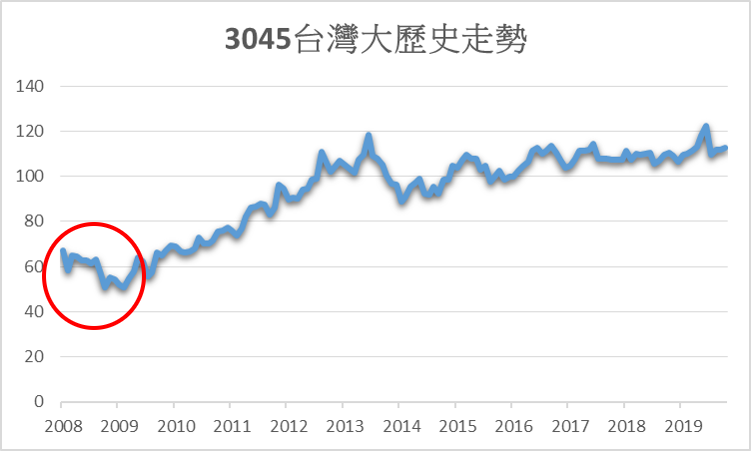

要找到長期穩定配息的公司,可以觀察該公司在金融海嘯期間的配息,金融海嘯堪稱30年來最嚴重的金融危機,許多企業因此經營困難倒閉甚至發不出股利,因此除了以「十年穩定配息」為標準在台股找尋存股標的 ,加思揚會特別觀察該股在2009~2011年金融海嘯期間的配息,即可約略知道企業對金融危機的抵抗力與配息的穩定程度。例如:中保(下圖)在金融海嘯期間的配息分別為3.0、3.1與3.3,相當的穩定,之後每年的股息也能穩定的增加,具有存股的優良條件。

想法三:每家投資比重相同(例如:3萬),採定額投資。

確定存股目標之後,接著就要考慮適合的持有價格,加思揚會先在長期走勢圖上面,取十年平均股利值,將該股5%殖利率位階線畫出來,作為持有價格的參考;以宏全為例(下圖),十年平均股利為2.57元,用2.57回推 5%股利殖利率的價位(2.57除以5%,也就是2.57*20=51.4),意謂在51.4元以下持有,5%以上的殖利率是可以期待的,觀察宏全的長期走勢也是如此,只要低於 5%殖利率位階線就是可以考慮持有的價位。 而高價位的股票沒辦法買一張,因此要用零股持有,低股價的股票則可多持有一、兩張,零股買賣通常要掛稍高的價位才容易成交(今年將開放盤中零股交易,更容易買到),買法舉例如下:

第一金股價20元,一張兩萬元,可以買1500股; 可寧衛股價150元,一張15萬元,可以買200股。