現代人常會利用不同方式的貸款,來取得多一些的資金幫助自己圓夢或投資理財,例如:房貸、車貸、助學貸款、信用貸款等。但很多人並不了解,在你貸款的時候,發現你沒有辦法和金融機構談到更好的貸款利率,或沒辦法借到你需要的總數,甚至被退件,導致你無法達到你原本想達成的目的,或者你需要付出更多的成本,其實這些都和你的金融信用有很大的關係。

良好的信用紀錄有助於目標及早達成

小到申請信用卡,大到辦理分期付款、房屋及汽車貸款、現金卡、信用貸款等交易,已經是現代人的生活常態需求。金融機構也需降低自身的呆帳風險,而有一定審核的機制及考量的因素。最基本一定會列入審核的條件,除了現在的工作收入狀況外,另外一個重要的依據,就是金融機構從聯合徵信中心,調閱出來的綜合信用報告。你的綜合信用報告是你作為貸款人過去付款的紀錄,反映出你的財務狀況與準時償還債務的能力,也是銀行拿來衡量,未來貸款給你的風險評估上最重要考量。

透過你的信用報告的狀況,銀行還會用不同的參數去計算出你的信用分數作為他們放款的考量。所以,如同聯合徵信中心的提醒,「一份良好的信用紀錄是經由長時間的累積而來;珍惜信用,請從當下開始」 。我發現很多人並不知道,要好好維持你的信用這基本的概念。我諮詢過不少人,不管是初入社會,或已經是職場經驗充足的亞洲區主管,都不一定知道維持好的信用可以財務上幫他們爭取多一些資源,省下更多借貸的成本。有不少人在和我談過後捶胸頓足,馬上將因為懶散而沒付的信用卡帳單還清,或趕緊想辦法把循環利息付清。但並不只是付清那麼簡單,還需要時間恢復及累積你的良好信用。大部分來找我諮詢的年輕人,通常 10 年內想達成的目標,大多是想有足夠的資金買房子。尤其像這麼大本錢的投資,大部分的人都需要有房屋貸款這樣的工具來幫助才能圓夢。

那如何建立良好的個人信用,就必須提早開始建立自己的信用紀錄,並持續小心的愛惜自己的羽毛。信用評分制度在美國、英國早已存在很久,目前大部分的亞洲國家也都有類似的制度實施。找我諮詢的人遍佈不同國家,有香港、新加坡、美國、加拿大等等,每個國家的信用評量制度稍有不同,但各個徵信單位的網站都有詳細的說明。台灣是由聯合徵信中心蒐集個人與企業信用報告,並發展個人與企業信用評分、建置全國信用資料庫,以提供經濟主體信用紀錄及營運財務資訊予會員機構查詢利用,進而確保信用交易安全。

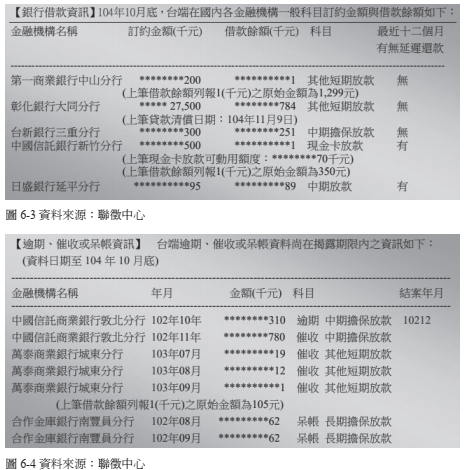

換句話說,如果你今天申請貸款,你申請的金融機構就會向聯合徵信中心申請你的信用報告,來了解你的個人金融信用程度,包括你和所有金融機構的貸款紀錄、還款狀況、跳票紀錄和你名下的信用卡使用與還款的狀況。另外各金融機構、票據交換中心等也會定期上傳你的信用紀錄予徵信中心做整合,每月持續更新你的信用報告。

如何從最基本做起,開始建立自己良好的金融信用?

如果完全沒有金融信用活動的紀錄(開戶、存錢、提款並非信用活動 ),現在就要開始有建立良好信用紀錄的習慣。最基本可以從申請一張信用卡正卡開始,請盡早申請。就算額度低也無所謂,因為只要你的使用正常、還款正常、無拖欠紀錄,通常一年後,你都可以向信用卡公司要求提高額度。我在出社會一年後,就申請了屬於自己的正卡。越早開始累積你的優良信用,就會有較好的信用評分。盡早申請並使用信用卡,但不要因為有新的優惠而一直剪卡換新卡,因為你的信用紀錄的時間長短也會列入信用評分的考量。這些都對你的信用歷史的累積沒有幫助。使用信用卡時,也盡量不要使用到太逼近你的信用卡額度。例如:

你的信用報告上會有你向銀行借款的資訊,除了信用卡之外,你和其他任何的金融機構有借款的話,也請你要正視準時繳款償付的這個承諾。因為只要你有授信異常的紀錄,會有 3 到 5 年的揭露期間,即使是貸款後來已經繳清,在揭露期間你的信用分數依然會受到影響。如果你與金融機構往來有異常後,又維持正常繳款,經過一段時間,你的信用分數還是會慢慢回升。另外,各金融機構每月 10 日前報送前一個月分的授信資料給聯合徵信中心,聯合徵信中心於每月 15 日左右更新前一個月的資料。所以申請日期的不同,也會影響到報告狀況,如果你希望金融機構看到你已經還完之前的貸款的話,這也是需要列入考量的。

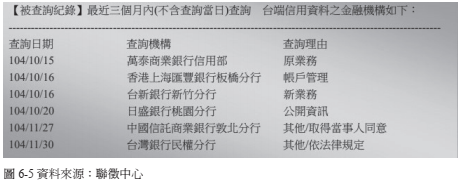

另外信用報告中還會列出「被查詢紀錄」,會揭露最近 3 個月內向聯徵中心查詢你的信用紀錄的金融機構。你的「被查詢紀錄」 3 個月內如有太多家金融機構申請調閱你的信用報告,容易給其他的金融機構認為你是否有信用不佳的狀況的印象,因為同時有多家金融機構來調閱,表示你一直沒有借到款項,表示其他金融機構願意給你的貸款條件都不好或不願貸款給你,所以你一直密集的找別家談。或是銀行可能解讀為你近期向多家銀行申貸,有積極擴張信用的風險。

所以,留待你已經作過利率和貸款條件的比較之後到篩選只剩一兩家銀行,才授權銀行調閱信用報告是比較好的。或者在讓銀行正式向聯徵中心查詢你的信用報告之前,你可以自己先向聯徵中心申請一份信用報告,每人每年有一次可以免費申請信用報告的優惠,並用這份報告請各銀行先行評估可借款額度及條件,以利你比較決定向哪家金融機構貸款。當你決定後,再讓銀行依內部程序正式申請你的信用報告。

有些人認為自己不需要借錢,而沒有積極建立自己的信用歷史。如果你平時沒有與金融機構有借貸的紀錄,或沒有信用卡使用的歷史,或歷史小於 3 個月,信用機制就沒有辦法評分,會出現「無法評分」的狀況。雖然說「無法評分」並不代表信用不良,但的確說明你沒有信用借貸的經驗。所以至少建立良好的信用卡使用紀錄,已備未來臨

時需要的借貸需求發生。

以上討論與個人較相關的信用報告項目,請愛惜並好好的建立自己的金融信用吧!在你需要的時候,貸款利率是你投資理財的成本,借的利息可以越低,你的成本就越低,風險也就越低,獲利的機會就越高。現在每個人每年度都可以有一次免費查詢的機會,聯合徵信中心的網站可以使用「個人線上查閱信用報告服務」直接線上申請,現在何不就來看看自己的信用狀況如何!

作者介紹|張Ceci

璀璨生活 SPL 財富自由教練 計畫 主持人

Podcast「女孩向錢進$」主持人

Ceci在 38 歲退休,她的工作經歷包括資產管理公司,從行銷,業務及投資研究部門等不同角色的歷練,到替世界知名的金融資訊公司開拓深耕台灣、中國及香港市場, 進而管理。再加上她也曾經擔任過金融協會和不同企業的顧問。並與某知名瑞士銀行的全球管理階層一起創立資產管理公司。

本文經授權轉載自橙實文化《只要5步驟,小資族也能提早實現財務自由:運用「ASSET」方程式致富的練習課》(原標題:建立金融信用的重要性)

責任編輯/焦家卉