台股近期欲振乏力,觀察全球金融市場同樣處於高波動且難以預測狀態,面對股市動盪,貝萊德投信副總David表示短期股市表現難以預測,長期持有或許是提高投資勝率的關鍵,建議:「聚焦高股息標的為目標的股票型基金」。

今(2022)年以來股債雙殺,聯準會升息、烏俄事件,以及中國供應鏈混亂等因素依舊衝擊整體金融市場。根據全球最大的資產管理公司貝萊德投信(註1)於今年6月中召開的投資論壇報告評估,預計經濟活動將出現劇烈和短暫波動,同時受美國經濟衰退影響,通膨環境將持續到至少明年Q2。(註1)資料來源:晨星,貝萊德整理,2022年6月30日

貝萊德投信副總David表示,疫情導致產業大規模重新分配至今仍未恢復正常,其中的關鍵瓶頸不僅是供應鏈出現中斷現象,還包含勞動力的供應狀況。同時,烏俄事件為能源和食品價格帶來的衝擊加劇這些限制因素,推升整體通膨走勢。

David指出,貝萊德投信的報告結果認為,歐洲央行和聯準會最終會選擇經濟成長而非通膨,這意味著央行不會為了要讓需求和疲弱的供給面達到平衡,而持續打壓需求面,所以生產面的限制可能會繼續助長通膨。這可能與市場預期的不一致,因此恐造成市場持續波動。

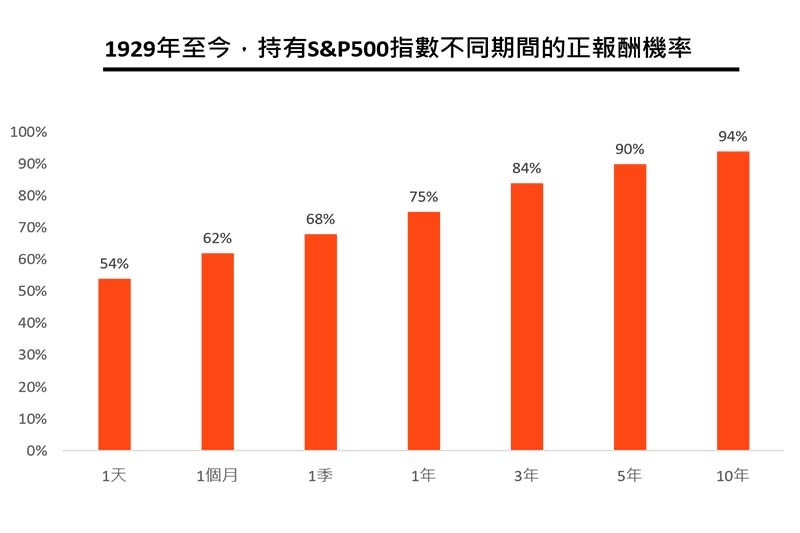

針對現在投資的環境狀況而言,David直言,短期股市表現難以預測,長期持有或許是提高投資勝率的關鍵。如下圖所示,以S&P500指數來說,自1929年至今年3月以來,投資人如持有1天,平均正報酬率僅為54%;如持有時間長達10年,平均正報酬率機會將大幅提升至94%。

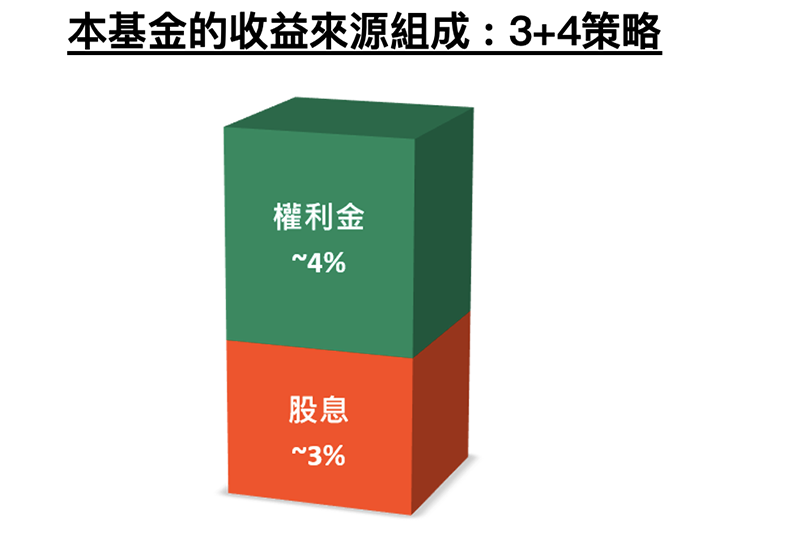

David表示,貝萊德投信所提供的「貝萊德全球智慧數據股票入息基金 (基金之配息來源可能為本金)」即是以聚焦高股息標的為目標,利用3+4策略,享有股息與權利金的雙重收益來源。所謂的4指的是透過賣出選擇權的方式來收取權利金,來達到大約4%的收益目標。David解釋,雖然這檔基金的持股不必然都會配發股息,但是選股考量的因素之一即是尋找具有股息成長潛力的公司,使其股息年化收益率約為3%。而其使用指數的選擇則包括標普500、富時100、日經指數、道瓊歐盟50指數等。

因此,在不知道高低點的情況下,David也提醒大家透過紀律投資、分批佈局,穩扎穩打提高勝率。其中他也特別提到,過去兩次的升息期間,「較低波動」與「高股息」股票標的表現明顯優於大盤,建議投資人可以在這段期間參考「聚焦高股息標的的股票型基金」。一方面可望透過每月配息機制領取配息,落袋為安,同時也能追求股票成長之機會。