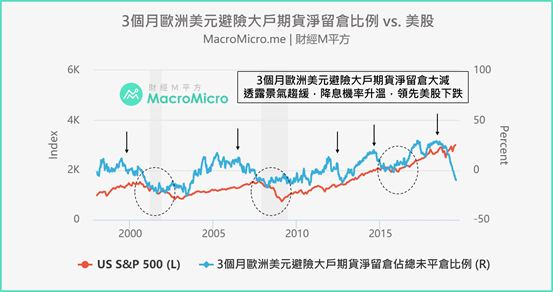

隨著時序鄰近7月底,市場最為關注的歐、美兩大央行利率決策亦即將來到,目前市場強烈預期、聯準會7月進行預防性降息機率高達100%,而此降息預期也成為近期行情支撐主因(詳見:月報),而究竟本次聯準會是否進行降息、以及調整幅度為何?M平方提出一張關鍵圖表分享:3個月歐洲美元避險大戶期貨淨留倉佔總未平倉比例!有趣的是,這個圖表還巧合性的領先美股1年以上出現滑落!

什麼是歐洲美元以及3個月歐洲美元期貨?

歐洲美元(Eurodollar): 指儲蓄在美國境外銀行,不受美國聯邦儲備系統監管的美元,相較美國國內美元流通性、靈活性較強。由於此種境外存款、借貸業務最早起源於歐洲,因此有歐洲美元之稱,而並非僅限於歐洲地區。

歐洲美元期貨: 期貨契約為100萬美元面值、3個月到期的歐洲美元定期存款利率,並以現金及美元3個月倫敦銀行拆借利率為標的結算。另外,其報價採折現報價,例如97.5代表3個月利率為2.5% (100-97.5=2.5)。

歐洲美元期貨主要用途?

美元與歐洲美元並無不同,唯一差別在位於美國境外且不受聯邦法令、聯邦儲備系統監管,因此供應充裕、存貸方便且美元為全球要流通貨幣成為國際資金應用的最主要通貨。而美元倫敦銀行拆借利率(Libor)即為其之間的拆借利率,歐洲美元期貨作為利率的衍生性商品,即為Libor提供投機及對沖的用途。舉例來說,機構法人擔心其3個月期100萬美元的存款利率受到美國預防性降息影響,而蒙受損失,其就能利用買進歐洲美元期貨對沖利率下行風險。

為何我們應關注避險部位變化?

歐洲美元利率期貨交易量中,避險需求佔比較高,按目前未平倉比例計算達55.8%,明顯大於投機部位16.3%以及其它不需申報部位6.7%。而歐洲美元期貨以Libor為標的,Libor又是資金拆借成本及多數金融商品定價的基礎,國際大型金融機構為了對沖資金拆借及金融商品風險,大量使用歐洲美元期貨進行避險,而該些機構看法較為長線,並對於長線利率路徑的預測較為準確,因此成為我們主要關注對象。

看法較為長線的國際大型金融機構,對於長線利率路徑的預測較為準確,它們為了對沖資金拆借及金融商品風險,大量使用歐洲美元期貨進行避險,因此這個指標的變化,值得我們關注!

避險大戶歐洲美元期貨淨留倉如何觀察?

避險大戶看多利率,加大買進歐洲美元期貨,透露景氣升溫及升息可能:避險大戶期貨淨留倉大增(多單大增、空單大減),顯示其預估利率將上行,加大買進歐洲美元期貨進行利率避險,導致期貨淨留倉大增。而此於景氣循環中期,亦透露避險大戶認為景氣升溫,央行升息機率上升。