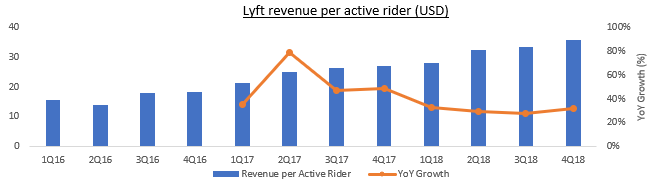

3.市占率提升:Lyft的市占率從2016年至2018年提升了17%,未來如要發展美食外送或者物流貨運也大有機會,Lyft也積極發展自駕車以降低營運成本。

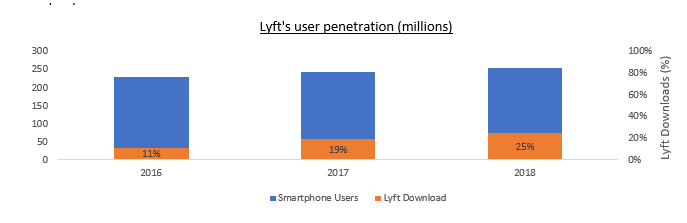

4.智慧型手機使用者滲透率提升:在過去兩年內,無論是智慧型手機或是Lyft的app下載百分比都顯著成長,顯示此市場仍具潛力。

5.經常性收入規劃:為提升經常性收入和每月活躍使用者數量,Lyft也針對會員提供優惠的訂購服務(Lyft All-Access Plan),讓使用者每月如滿足一定搭乘次數,即可享有優惠。此一規劃也使叫車服務成為比擁車更加友善便利的選項。

二、叫車服務龍頭Uber的上市展望

Uber於今年四月上市,根據華爾街日報報導,Uber最近提供給短期可轉換債券持有人的文件中,設定IPO價格為介於每股48到55美元之間,以此價格推估,Uber身價估計將介於約900億美元到1,000億美元之間,與Facebook 2012年上市的1,040億美元估值相近,高於Google於2004年上市時的230億美元(最終公司以45美元掛牌)。

以Uber財報表現而言,2018年營收年增率為43%,全年總訂單額達500億美元,相較於2017年成長45%,虧損也明顯下降,2018年的虧損額為180億美元,較2017年的220億美元低。但Uber的銷售方面的成長卻呈現放緩,2018年第四季的年增率為25%,已不如前一季的38%強勁。

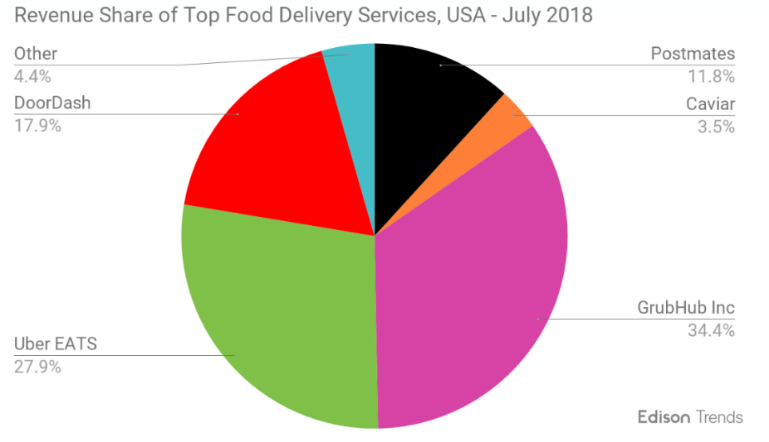

Uber是否真的前途似錦?Forbes雜誌分析,Uber仍須披荊斬棘,慎防叫車服務同業和美食外送的競爭市場所帶來的威脅:Lyft搶先以每股72美元上市發行,雖然第二天即面臨破發,但4月3日為止仍維持每股71美元左右的股價;美食外送服務的競爭對手尚有Grubhub、DoorDash、Postmates等,合計市占64.1%(見下圖),UberEats市占還不到30%。

這兩項激烈競爭的市場,讓投資人看待Uber的上市更加謹慎。以往的獨角獸由於估值過高,上市後投資人難免虧損,尤其Uber的資料看起來和以往IPO後股價大跌的新創相仿。Uber的競爭對手的成長前景,及其拓展服務市場的能力,也成了後續投資人評估Uber估值的重要考量。

由於美國股市近期劇烈波動,過去一年以來標普500指數下跌6.2%、道瓊下滑5.6%,Uber的高估值也勢必受到投資人信心縮減、股市動盪所衝擊。身為獨角獸之首和產業龍頭,Uber目前尚有成長放緩以及留客率的問題,此次上市能否在牛市中維持成長及市場領先地位,將是本次即將面臨的挑戰。

三、結論

Lyft擁有一定的市場能見度,然而即使各種促銷活動、上述的搭乘者營收貢獻值攀升將有助於公司盈利,但相較於其他科技大廠,Lyft的營運成本仍相對高昂,固定花費就包括法定保障的司機薪資、各種虧損或毀損維修費用、官司、保險花費等。

即使Lyft和Uber不斷拓展市場,但燒錢也同樣快速,平均一年就損失十億美元,這兩家巨頭甚至還要下重本經營美食外送、自駕車等事業。Lyft一腳踏入資本市場後,能否維持營收成長的光環,為投資人眾所矚目。

以Uber現況而言,競爭對手、股市波動、投資人信心等因素都影響著Uber上市後的股價命運。PitchBook分析,Lyft的未來取決於使用者是否願意廣泛的採用叫車服務作為出行的選項,同樣的問題也考驗著Uber,究竟能否繼續獲得資本市場的青睞,也考驗著這兩家大廠,至少就目前而言,投資人仍張開雙臂擁抱這隻陰晴不定的獨角獸。

本文獲授權轉載自FINDIT

◎ 加入《下班經濟學》粉絲團,給你更多財經資訊

◎ 訂閱《下班經濟學》YouTube頻道,精彩節目不錯過