同樣的,公開說明書也提到了,參與證券商的造市及套利活動可以使這樣的偏離進一步縮小。這是什麼意思呢?一般來說,如果是股票型的ETF,當市價高於淨值,參與券商可以用比較低的價格在市場上買進成份股,組成一籃子的股票跟發行的投信換ETF的單位,這就叫做初級市場的申購,然後再用比較高的價格在市場上賣掉ETF,透過這樣的行為,參與券商可以低買高賣而套利賺錢,同時因為增加了ETF的市場供應而可以壓低市價去貼近淨值,是一個很漂亮的設計。

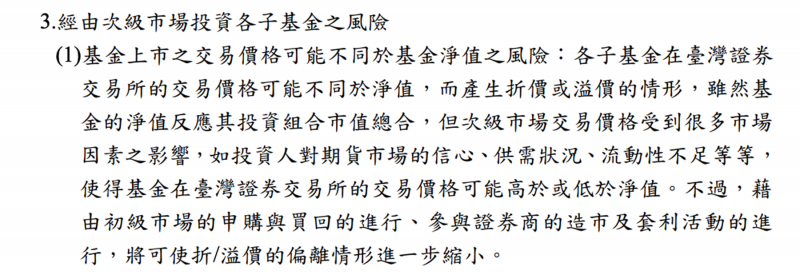

但可惜的是00672L的募集金額是被管制的,市場上有太多的交易者想要購買00672L,而發行的投信也已經數次跟金管會申請,但仍然不夠用:

這也是為什麼元大S&P原油正2的溢價一直不容易縮小,沒想到清算公告一出現,投資人狂賣反而一下子就讓溢價變成折價了,而且更慘的是賣單遠高於買單,想賣還賣不掉,失去流動性,這時候只能讓造市者出來維持流動性了。

造市者提供流動性,同時進行套利

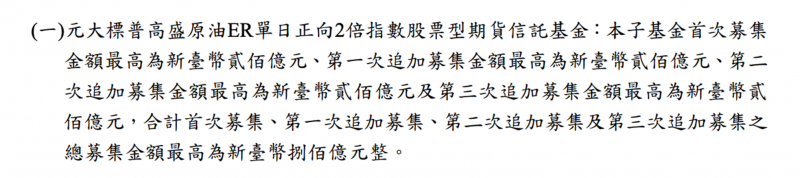

造市者的正式名稱叫做流動量提供券商,每檔ETF發行時都會跟許多券商簽約,請造市者隨時提供流動性。

簡單來說,造市者就是幫忙掛單,委買、委賣的幾個價位都掛上一些委託單,讓想買的人買得到、想賣的人賣得掉。但是這樣做對造市者有什麼好處呢?當然,造市者也是想套利賺錢的,如果買價稍微低一點、賣價稍微高一點,就可以同時做到創造流動性同時又可以賺點微薄的利潤。所以我一直強調,像是00672L這種交易型的ETF,下單前一定要看一下最佳五檔,價格有沒有連續?買進賣出數量是否足夠?用意就是看造市者是否夠積極創造流動性。

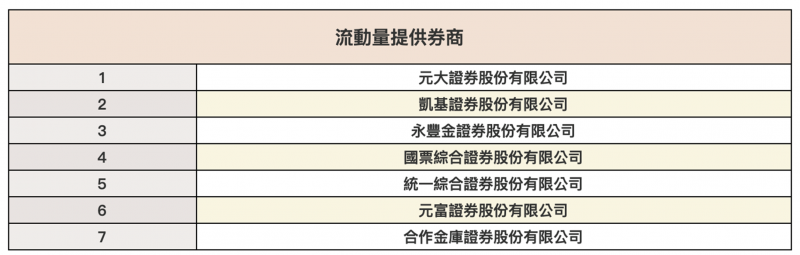

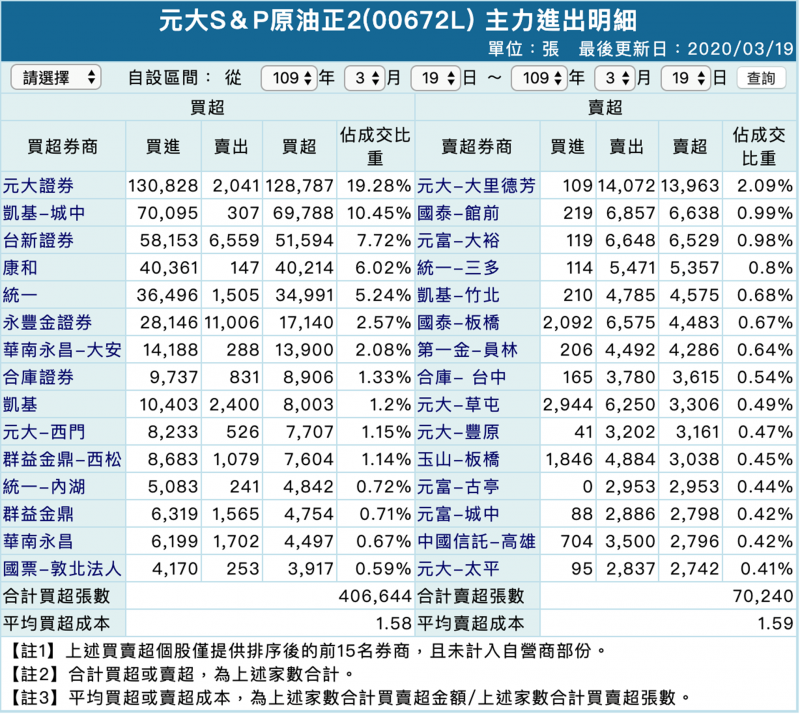

造市者的另一個套利方式,就是在折價買進,溢價賣出,但這樣做的風險很高,所以一般來說不太常見,除非折溢價幅度大於價格的波動,3月19日其實就是這樣的情況,我們從前面的討論已經知道當天折價高達20%,換句話說造市者是用80元買進值100元的資產。下圖也可以看到,造市券商的確在當天相當努力,讓想賣的投資人可以賣得掉,買超了不少的00672L,均價是1.58元。其中,屬於造市者的元大證券買超12.88萬張,凱基證券買超6.98萬張,統一證券買超3.5萬張,永豐金證券買超1.71萬張。

這邊要提醒兩點:第一,主力進出明細不全然都是造市行為;第二,同一券商也都有買進和賣出的交易,造市的目的是創造流動性,因此通常委買、委賣都會掛單。

金管會提出新函釋,00672L不必清算了

元大投信按照規定在3月19日一大早提出申請,金管會則在收盤後也立即提出回應,依照金管證期字第1090335155號,原本規定「最近三個營業日平均單位淨資產價值較其最初單位淨資產價值累積跌幅達百分之九十」拉長為「三十個營業日」,元大S&P原油正2、街口布蘭特油正2、富邦VIX三檔熱門期信ETF都解套了。