疫情之後,38%(2000萬人)財務狀況惡化,15%認為財務惡化很多,16%過度負債,18%收入不穩定或存款很少,整體來看,3成(31%)收入減少,37%減少家庭支出,影響最嚴重的是18至24歲的年輕工作族群和自營者,2月時約有3成收入不穩定,靠存款度日,到了10月比例超過一半。

此外,15%債務增加,25至44歲租屋及有債務族群,債務增加比例最高;17%需要延遲貸款繳款;3%的成人在這段期間需要理債諮詢,其他影響包括降低日常必需品支出(19%)、取消保單節省保費(6%)、向朋友借錢等。然而在英國,財務最不受疫情影響的是退休族群,因年金收入相對穩定,僅有17%認為財務惡化。

英國對低金融風險抵抗力的定義為過度負債,已經深陷財務困難,過去6個月無法支付帳款或是認為財務負擔很重的人,抑或是收入低、不穩定或存款很少,對財務衝擊幾乎沒有準備的人。

2020年2月時,風險抵抗力低的族群特性是失業、非全職工作、租屋、黑人、年收入小於1.5萬英鎊等。

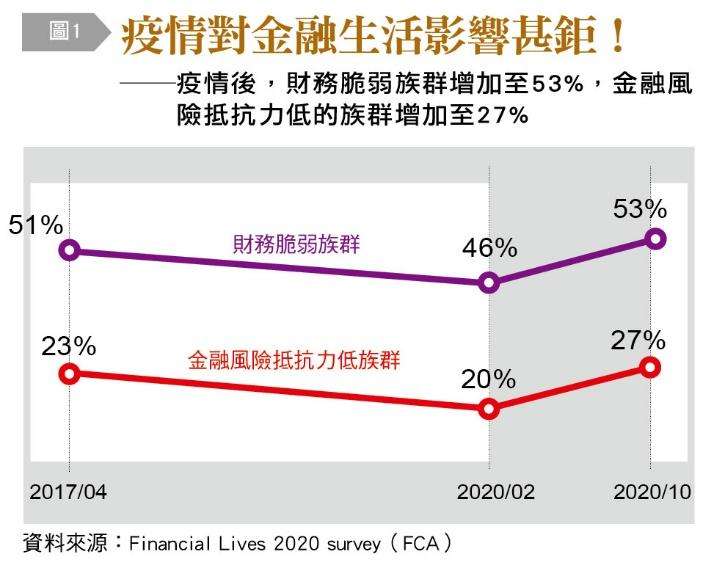

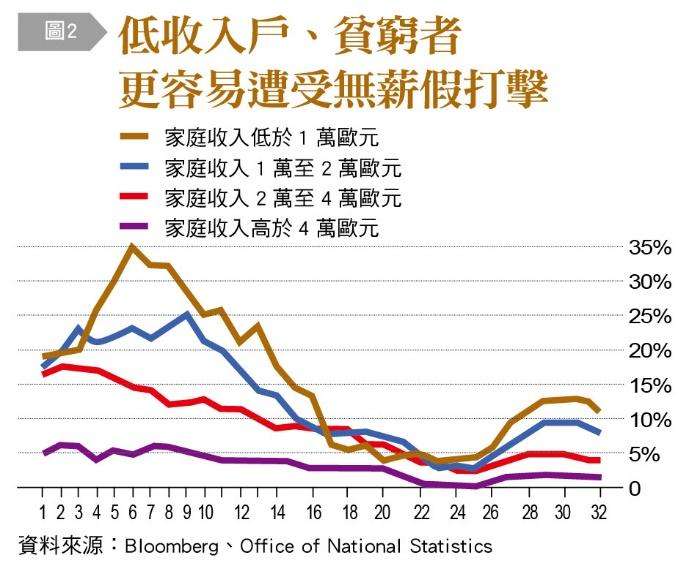

然而,疫情來臨後,原本的低抵抗力族群影響首當其衝之外,更多看似安全的人落入低風險抵抗力的族群,變動最大的族群為18至34歲、受薪族以及有債務的人,即使原本是中高收入的階層也有很大比例降低了風險抵抗力,有10%的人在2月時不屬於抵抗力低的族群,到10月時卻落入了抵抗力低族群。放無薪假的族群與低抵抗力族群特性高度重疊,其產業別集中餐飲、住宿、娛樂業。

金融服務取得方面,疫情期間無法取得金融商品的比率,從2月的6%上升至10%,理債諮詢的需求上升至3%,然而實際上仍有3分之1的人擁有債務問題,卻無法去諮詢和面對,為未來財務埋下很大的隱憂。

金融詐騙趁虛而入

英國疫情後財務脆弱族群高達半數(53%),幾項主要特性如健康狀況不良、面臨負面人生事件、低金融風險抵抗力及低金融知識能力(Financial Capability)。

英國調查有76%具備財務脆弱特質的人不認為自己脆弱,然而疫情的衝擊比想像的還要全面,疫情後因為負面人生事件(主要為生病和喪親)和低金融風險抵抗力的因素,而成為財務脆弱的比率上升了45%和35%。

許多深度訪談的案例已從財務脆弱演變成瀕臨崩潰,例如單親家長需要在家育兒,完全無法工作;放無薪假的家庭急著想找臨時的工作,同時要兼顧在家的孩子,只能高築債務度日;自營者付不出稅而滿手債務,卻看不到經濟恢復的一天;許多人想盡辦法延遲帳單付款期限,先撐幾個月的生活費再說;為了節省食物開銷,不買太多的新鮮食物而以罐頭取代等,財務悲歌在疫情之下燎原不斷。