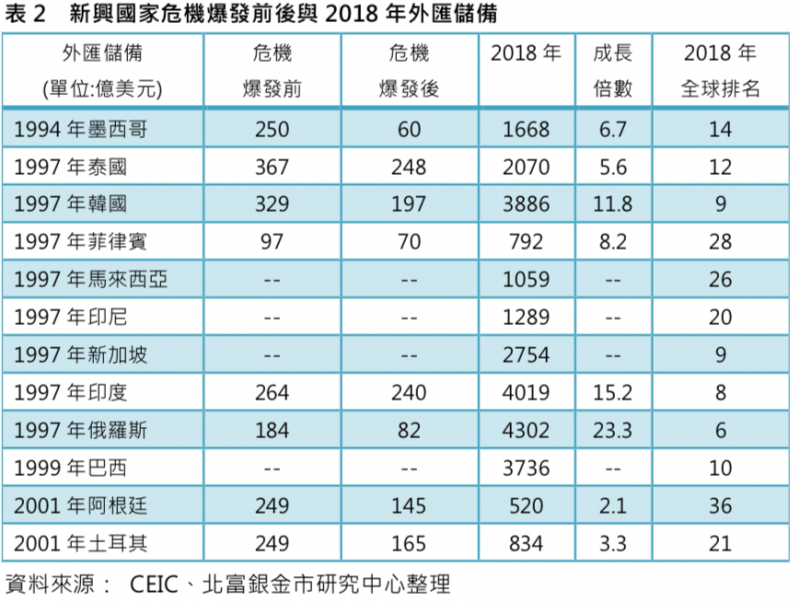

危機發生時,1994年墨西哥外匯儲備自250億消耗僅剩60億美元,1997年泰國外儲自367億降至248億美元,韓國從329億美元下降至197億美元,而1999年的俄羅斯則從184億美元下降至82億美元。由此可發現,為了搶救貨幣,各國央行消耗外匯儲備50%或百億美元以上。歷經金融風暴與國際炒家的摧殘,各國央行體現外匯儲備的重要性,多年累積下的外儲甚至達當年的20倍以上,如墨西哥外匯儲備目前達到1667億美元,全球排名第14,泰國則更穩健升至2070億美元排名全球第12,俄羅斯則有4302億美元排名全球第6,外匯儲備的累積使這些國家得以應付金融市場的波動。然阿根廷、土耳其外匯儲備自其爆發危機以來,僅上漲2.1及3.3倍,相較於其他新興國家,其增長幅度過低,也因此導致阿、土在今年爆發較嚴重的貨幣貶值危機。(表2)

而在2010年的歐債危機與以上新興亞洲及拉美區域的金融危機較為不同。首先,歐豬五國為歐元區成員國,希臘爆發債務危機脫累歐元走勢時,歐元區內仍有德、法等大國,迫使歐盟不得不出手相救,不至如上述新興貨幣般大幅下挫。而歐債危導致歐元區財政緊縮、進出口、投資、消費的減少,連帶使主要國家對歐盟貿易量減少,致最後拖垮全球經濟成長速度。

新興金融危機則似茶壺裡的風暴,外資或從發生國家撤到主要國家避險,或在某國發生危機時,在不會演變成區域性或系統性風險的前提下,將資金移至體質較好的新興國家或區域。而新興國家出口產品相似度、替代性高,當單一國家出現危機時,國際買家尚可尋求其他市場進行貿易,或較不會脫累全球經濟。

新興危機三部曲:基本面不佳為導火線、國際炒家點火、IMF救援

從歷史演變歸納出危機三部曲:導火線、點火行動、救援行動

導火線:國內方面,因債務高砌、雙赤字問題、且急於進行金融市場開放。國際方面,國際美元走升,資金撤回美國。

點火行動:國際炒家或外資大量拋售當地貨幣及資產。

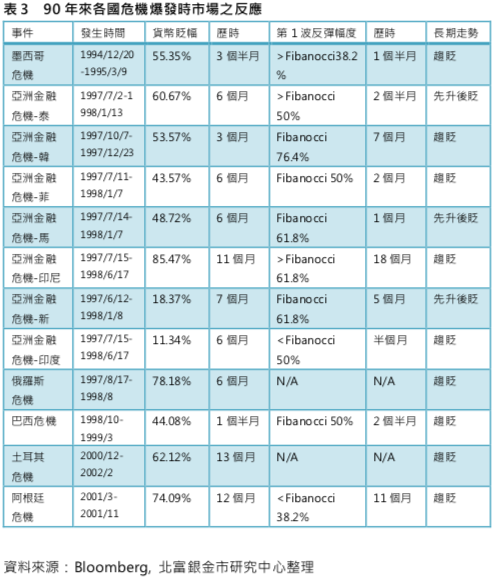

救援行動:IMF投入救援資金後,通常市場因風險降低而迎來第1波反彈。

而新興國家依體質優劣,反彈程度亦有不同。體質較好的國家,反彈幅度可達前波跌勢Fibanocci 61.8%-76.4%。體質較差的國家,反彈幅度介在38.2-50%。

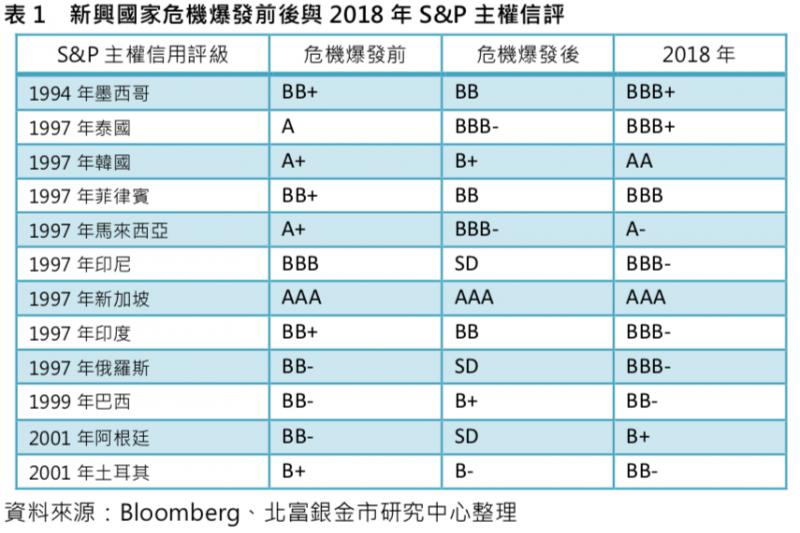

2013/5 Fed主席Bernake暗示將逐步退出QE,造成全球債券市場陷入恐慌,短短4個月債券收益率暴漲,外資自新興市場快速撤出,造成新興股、債、匯三殺。其中,2013/6-2013/9期間,新興亞洲INR、IDR分別貶值28.29%、19.88%,新興拉美BRL下挫20.5%。對於Fed縮表的預期心理,導致新興市場出現削減恐慌(Taper Tantrum)。2015/12 Fed正式步入升息循環,目前已升息7碼達1.75-2%,根據FOMC點陣圖預期,已達升息循環中期。而新興國家已將Fed升息列入預期,雖然新興貨幣跌跌不休,但跌幅仍尚未達到過去危機崩跌的水準。另外,S&P去年及今年分別調高了印尼、俄羅斯等新興市場主權債信評級,僅土耳其遭到下調,顯示整體新興市場債務風險或僅在中期階段,後續宜關注危機三部曲的發展,擇機入市。