投資股票最怕的往往就被套牢!遇到股價下殺,又不想賠錢賣的時候該怎麼辦?這時就可以利用《投資家日報》總監孫慶龍「456口訣」推算股票出合理、便宜、昂貴的區間。在分享口訣之前,孫慶龍說,其實任何一檔股票都可以透過財報分析計算出它合理的企業價值,一般來說,在財報分析中有一個市場比較普遍用的,同樣也是法人比較常用的「本益比法」,就是用其公司獲利的狀況去計算它的合理企業價值。

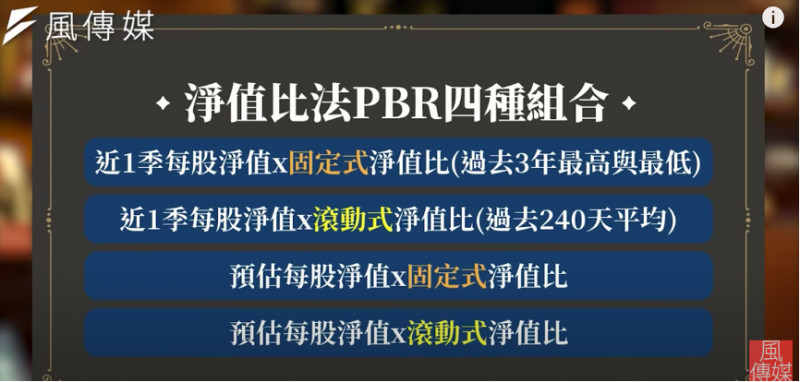

另外一種叫「股價淨值比」,簡單來說,就是利用公司目前每股淨值值多少錢,再計算出它合理的企業價值。而股價淨值比又分為四種,這四種都是利用近一季的每股淨值乘上固定式的淨值比的倍數,而固定式的淨值比的被數可以參考過去3年,或者是10年該股票的最高跟最低淨值比落在何處。

孫慶龍說,有時候公司會出現結構性的改變,原本數值高低的區間就會因此而被打破,舉例來說,企業如果獲利變好,那它過去的這個區間會被打破,這時候就會參考「滾動式的淨值比」,也就是近一季的每股淨值,乘上滾動式的淨值比,主要都是參考過去240天的平均值,這個平均值並不會一夕之間變很高,或是一夕之間變很低,因此以240天的平均值來說,可以適時的反映一間公司合理的營運變化過程。

是不是看的有點霧煞煞?沒關係,孫慶龍以兆豐金為例作說明,兆豐金最近一季的每股淨值為23.78元,所以只要乘上它的淨值比的倍數就可以得出它合理、便宜、昂貴的價格,像是兆豐金去年年底時候240天的平均淨值比落在1.36,所以23.78x1.36=32.24元,因此它合理的價格為32.34元。

何時該買該賣股票?讓456口訣幫忙判斷要股息還是價差

投資人都知道,高股息的股票除息前會漲,因此,有些投資客會在拉股票的時候進場去承接,除息前再把股票賣掉賺價差,孫慶龍說,賺價差的好處在於獲利落袋為安,其次為不用課稅,因為台股中的資本利得是不課稅的,但如果去領股息,有些高手會被課到30~40%的稅,因此會有很高的誘因讓投資人在除息前做價差的交易。

至於要做股息還是價差,孫慶龍認為,買在便宜的價格,賣在合理的價格,或昂貴的價格就可以做價差,通常沒有漲到昂貴價格的時候,不太會去出場,因為如果該股票有很好的殖利率,孫慶龍會去做長期持有的選擇。

除了股價淨值比的滾動式去推算出便宜、合理、昂貴之外,孫慶龍分享了更簡單的方式,尤其金融股很適用的,就是單純用456存股的口訣和策略推算出股票合理、便宜、昂貴的區間。至於如何計算呢?投資金融股時,許多投資人喜歡看殖利率,孫慶龍說,基本上殖利率到4%時就是昂貴的價格,殖利率維持在5%時,就是合理的價格,殖利率6%時,即為便宜的價格。

孫慶龍以中信金為例,2021年它的配發股利是1.05元,如果以這個6%的殖利率來說,中信金便宜的股價大概18塊,因為1.05÷6%=18元。而它合理的價位就會是1.05÷5%的殖利率=21元。因此,如果本來已經持有的股票殖利率來到4%時,孫慶龍會選擇先停利!他也提醒投資人,所有東西來到昂貴時,記得要賣,這樣子才會有現金,現金的好處是當某一天股票又出現了突如其來的利空,跌到了合理、便宜時,手上有現金可以持續的買進。

2022年該存什麼股票?專家靠一招心法成功獲利

在股市有波動時,還是存股比較來的有優勢!孫慶龍認為,金融股目前還是處於較便宜的價位,因此是台股萬8中的最後一顆珍珠。而金控公司有三種不同的主要組成成分,一種是以壽險為主體的金控公司,像是富邦金、國泰金、開發金,另外一種則是以銀行為主體的金控公司,例如:玉山金、第一金、兆豐金,另一種是以證券為主體的,以元大金為代表。

孫慶龍認為,2022年最該投資的是「以銀行為主體的金控公司」,他表示,以銀行為主體的金控公司,2021年還在低利的水準,沒有太大的利差,所以對銀行來說,它們的獲利、成長空間會受到一些限制。但2021年這樣的狀況到2022年時會完全的翻轉,因為以壽險為主體的金控公司在獲利方面,會遇到很大的挑戰;相反的,以銀行為主體的金控業者,他們的獲利會持續的走升。

原因就在於,保發中心2021年便預估台灣壽險業的獲利會突破4千億台幣,孫慶龍說,這應該是創下歷史新高的一個水位,而保發中心同樣也預估其在2022年,會從四千億台幣掉到一千億。孫慶龍再回朔至2019年,該年壽險業的稅後淨利是1490億,2020年是2079億,換言之,以保發中心的預估,到2022年,壽險業的獲利會大衰退。相較之下以銀行為主的金控公司,就獲利的角度來看,會是普遍上升的狀況。

孫慶龍以兆豐金為例,其會從1.92上升到2022年的2.02,第一金則是從1.59上升到2022年的1.72,玉山金也會從1.58上升到1.72,相較於壽險公司都在衰退,反而以銀行為主體的金控,2022年的獲利,都是普遍上升的狀況,孫慶龍指出,關鍵的原因在於開始升息,升息對銀行的利差會造成不錯的提升效用。

說到存股,孫慶龍有一個存股的心法,勝率有88%,甚至從來沒有賠過錢!他說,這個方式其實是透過大數據的分析,只要符合資格他就會買進或賣出。至於策略是什麼?買進策略的第一點為,如果每年股配+5年平均現金殖利率大於7%就能買進,也就是說,投資人要掌握該股可以年年配股且最好連續5年以上能夠配股,此外,它的平均殖利率需要7%以上。孫慶龍提醒,平均值需要用五年做計算,不能看單一年度,因為五年較能夠看出比較準確的狀況。

而賣出策略就是殖利率掉到5%就賣掉,那為什麼殖利率會掉到5%,孫慶龍說有可能是因為股價漲上去,或是它配不出這麼好的股利、公司獲利減退等,因此殖利率會掉下來,按照這樣子的操作,孫慶龍的團隊有跑過大數據的統計,在台股1700多家的公司中,2010年至2021年長達10年的期間,一共出現過1918次進出場的一些機會,而最後能夠賺錢的勝率為88.92%,平均每一筆的報酬率是30.13%,是一個高勝率的投資策略。

孫慶龍提醒投資人,存股的重點就是要有耐心,他以自己的實戰經驗做說明,手上持股的平均天數都超過500天,有時候買一兩年都沒有漲,但一漲就會在半年內漲完,所以股票不漲時,不用緊張,可以領股利,漲的時候再賺價差,投資人可以透過這樣的存股心態尋找自己的好名單。

小資族錢不多怎麼投資?專家報明牌讓你知

有心法當然好!但是小資族沒有這麼多錢,不可能什麼都買該如何去挑股票呢?孫慶龍說,在有限的資金情況下,選擇股票時需要考慮「產業面」。像是2022年可以關注的產業與題材就是半導體設備。

孫慶龍以台積電為例,該公司現在幾乎是使盡吃奶的力氣拼命去擴廠,原因就在於2021年全球的半導體產業值大概是5500億美金,專家預估2022年半導體的產業值會來到6000億美金,可以說已經創下史上最高。

然而,專家們會認為這個歷史新高的「天花板」產業值其實「地板」,因為到2026年,或到2030年,半導體的產業值會來到15兆美金,而之所以會有這麼大的成長需求是因為「大家都需要半導體」,車子需要半導體、物聯網也需要半導體,孫慶龍說,這也是為什麼台積電要一直蓋廠的原因,就是希望搶搭半導體產值翻倍的契機,如果台積電拼命擴廠,那跟著台積電的相關供應鏈,其實就有一些機會條件了。

至於有哪幾檔是值得大家關注的呢?孫慶龍認為,其實台股中的設備股都很值得投資,像是與半島體相關的漢唐、聖暉、亞翔、漢科,或是以代工為主的翔名、京鼎、辛耘、瑞耘、鴻碩等,投資人都可以多加關注選擇自己的投資策略。

本文改寫自#下班經濟學222

責任編輯/焦家卉