不論是IRR或總體現金回報率,關鍵都是「現金」的流入和流出,「估值」這種紙上富貴是無法拿來比較的。

而以一個風險資本基金的週期通常長達八年到十二年來說,一個基金在完全蓋棺論定之前,其回報表現是無法下定論的,也很難拿來跟其他已經結束的基金作比較。A16Z是2009年成立的,這表示他們的第一支基金也還沒完全結束,儘管已經吐回不少現金給投資人,要拿他們的表現來和老牌風險公司管理的較早、已經結束的基金回報,有其數字處理上的困難,因為其基金持有的許多還沒出脫或清償的公司股份,都只有紙上價值「估值」。但華爾街日報應該是很想吐槽A16Z,因此挺而走險選擇混用「估值」和「現金退出」來和其他風險資本基金相比。

這真是一個糟糕的判斷,不只動機可議,手法也錯得徹底。

首先我們看看如果使用一般人最能理解的「前一輪估值」來推算手上股票價值的話,會發生什麼謬誤。

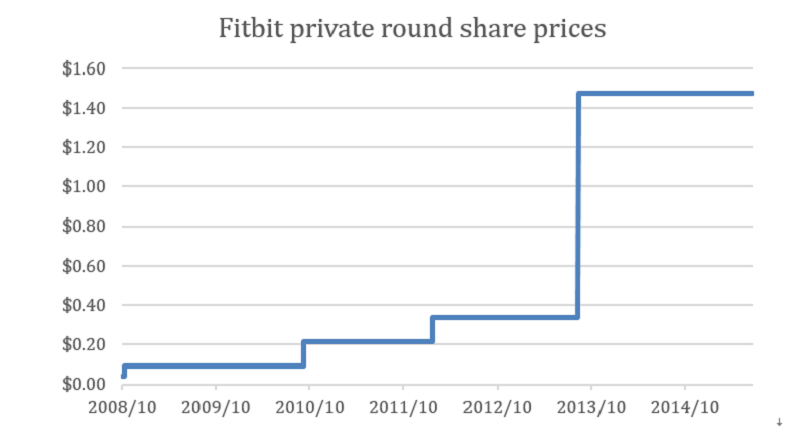

上圖我們看到的是Fitbit歷年私募輪的股價變化,我們可以看到隨著每一輪注資估值的提高,股價也跟著提高,其中估值跳最快的是2013年8月13日的C輪,這一輪的股價來到$1.475,這代表2008年10月的A輪投資者手上的股票價值總共翻了:

$1.475 / $0.042 = 35倍

但這並不是故事的全部。假設我們在2013年8月12日,也就是C輪完成的前一天,對Fitbit投資人手上的股票做估值,那股價仍然會是B輪的$0.335,A輪投資人的倍率僅僅是:

$0.335 / $0.042 = 8倍

儘管事隔一天股價會再度向上翻滾超過四倍來到$1.475!

這就是新創估值最大的特色:不同於上市公司股票每天每分每秒都有新價格,新創股價是斷續的,隔很久才會有一次更新。

換句話說,用前一輪估值來估計現在還未退出的新創的股票價值是很危險的,要不就是過高,要不就是過低,不論如何都不會接近真正的價值。

以華爾街日報批評的A16Z來說,在他們投資組合中,也許有幾個新創下一輪會估值大跳升,也許有些會下修,甚至倒閉,用還沒進到下一輪的上一輪估值來估算「回報比」,理論上就歪掉了,用它們來跟其他老管理公司已經結束的基金比較,更是浪費生命的一種事情。

當然基於通用會計準則的規定,VC在提供其投資人(LP)基金投資組合的現值時,不會只是用這麼粗糙的「前一輪估值」,通常還會使用下面兩種方法:

同業他社比較分析(Comparable company analysis)

這是上市公司的估值分析中一定會出現的一種,把同一個產業裡、大小不要差太多的上市公司全挑出來,然後計算最有意義的倍率(通常是企業價值/營收或者企業價值/EBITDA),然後將同業的平均倍率套用在手上的未上市公司上,根據其營收或者EBITDA計算出其企業價值,然後根據債務和多餘現金進行調整,算出股權的價值後,通常會再打個20~30%的「流動性折扣」,以反映私人公司股權流動性低的事實,這樣就可以算是該公司的股權總值,以及自己手上持股的價值。