你應該知道的是:台積電2019年股價最多大漲56%,是推動台股站上12,000點的最大功臣。究竟台積電每年資本支出數千億新台幣,還要給股東配發10元現金股利,它如何支應這麼龐大的資金需求?公告全年業績的法說會前夕,風傳媒特邀知名投資部落客「銀行家尼莫」以財務報表為基礎、為讀者深入解析台積電歷年資金運用的演進過程。

其實,實務上只有從頭開始營運的企業才能比較清楚區別錢從哪裡來,因為這個階段企業只有一種資金來源-股本,或稱為資本金。但只要開始營運有累積盈虧和應收應付帳目後錢從哪裡來(以及跑到哪裡去)就會變得相當複雜,因為所有科目餘額的變化,直接或間接地都可以跟現金扯上關連,加上會計將長期資產依使用年限提列折舊或折耗,反應到損益表的銷貨成本,讓購置資產的現金流出與損益認列時間點脫鉤,這就更難辨別究竟企業的資金來源為何。

所以實務上來講,對已經持續營運多年的企業,當企業要擴廠時,除非特別針對這個擴廠案有募資(包含內部融資:如發新股,或外部融資:如發債或銀行借款)且指定專款專用部分,剩餘部分企業對於擴廠資金來源都會用「以自有資金支應」這種說法含糊帶過,這邊的「自有資金」其實是一種模糊的概念,概念上比較適合理解為企業可以掌握調度的資源,真的要算絕對金額應該比較接近「股東權益-現有長期資產+未來特定期間預估營業活動現金流量」。

以台積電來講,十幾、二十年前營運規模還比較小的時候,印象中那時候蓋新廠還會辦銀行聯貸(聯貸通常是專款專用)、用聯貸資金來支應擴廠;但隨著台積電不斷長大、財務體質越見雄厚,最近十年台積電已經不使用銀行聯貸來支應擴廠了。

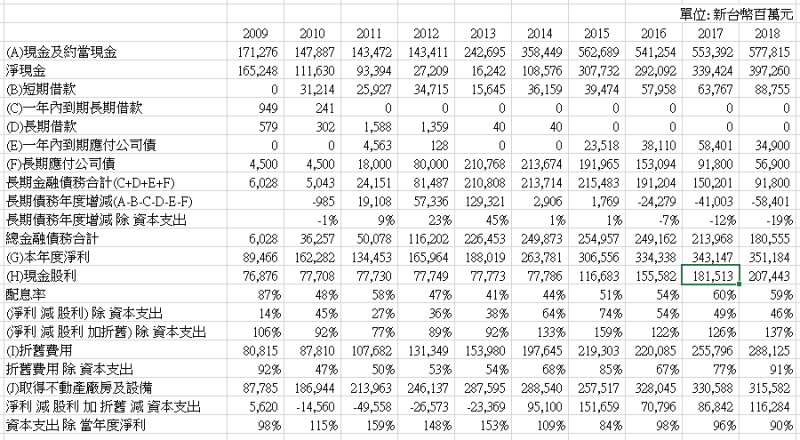

從附表可以看到:2009年起台積電的銀行長期借款(包含一年內到期部分)餘額就只剩台幣十幾億,考慮帳上超過台幣千億的現金,這個數字對台積電來講非常微小,甚至2015年之後,更已完全沒有銀行長期借款。

財務體質日益強健

沒使用銀行貸款,取而代之的是發行公司債來取得資金。從附表可以看到,2011年到2013是公司債餘額增長的高峰期,尤其是2013年當年就新增接近1,300億的貸款。查詢公司債公開說明書也記載:募集資金用途是取得設備,故在這個階段,台積電實際上還是有使用外部資金來支應擴廠。

為什麼台積電選擇仰賴發債而非銀行借款呢?尼莫個人推測原因有二,首先,發公司債成本比辦理銀行便宜,再者,銀行這一端也有授信不得超過集中度的限制。

讓我進一步說明,何謂發債成本便宜?原來銀行公會對台幣聯貸有「地板價」的限制,比方最近幾年,新台幣中長期聯貸的利率下限是稅前1.7%,而台積電發債的利率成本比1.7%低許多,當然選成本低的。