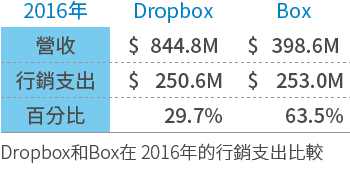

上面是兩家公司在2016年(Box數字為2017會計年度)的行銷支出比較,可以看到如我們所猜測的,Dropbox的行銷支出佔營收比(29.7%)遠低於Box(63.5%),雖然後者在這部的數字上也持續在進步,但是兩者差距實在太大,我們很難想像Box在這方面的表現能夠追上Dropbox,尤其是他們在2015年1月上市前就宣稱已經取得幾乎全部的財星五百大企業作為客戶——只差稍晚一點才簽約的微軟——一晃眼三年過去了,行銷業務預算卻不見顯著下滑,只能說B2B的業務支出可能永遠都會拖住Box的腳步。

那麼企業用戶的低流失率優點呢?這部分Box表現是真的不錯,如其在上一季季報中所說的,其客戶流失率僅僅為4%,那麼以消費者生意起家的Dropbox表現如何呢?

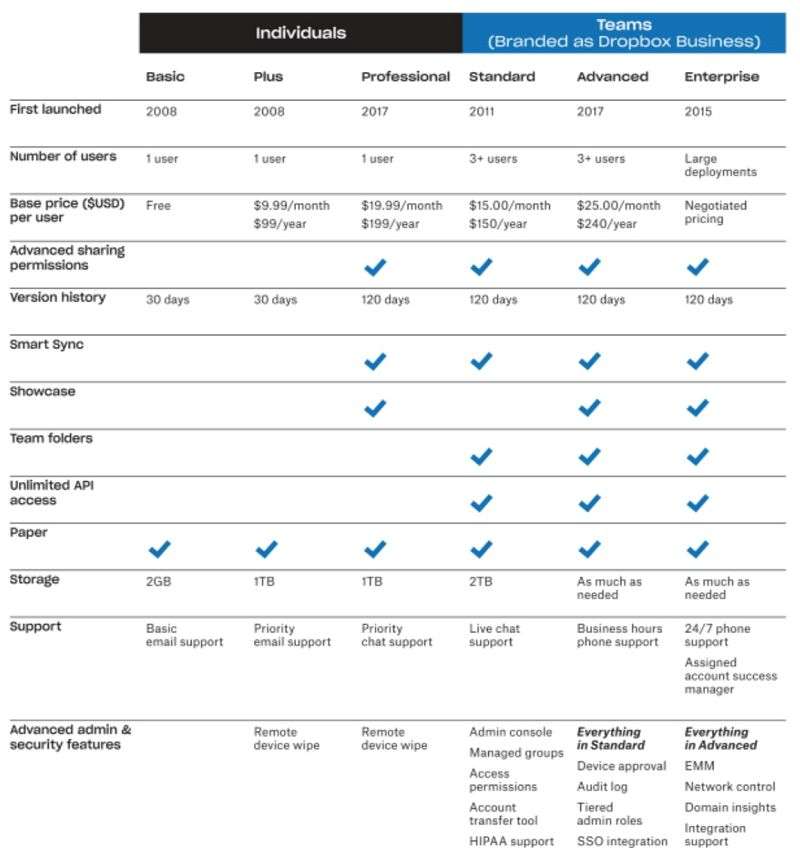

根據Dropbox的上市申請書,他們超過五億的用戶中,有一千一百萬是付費用戶,其中大約有三成使用專為企業提供的Dropbox Business服務,也就是類似Box的生意,Dropbox自己估計另外有五成的付費用戶雖然是是個人用戶,但卻是作為工作用途。

雖然Dropbox沒有直接公布流失率數字,但他們在上市申請書中表示在Dropbox Business部分,付費用戶的年化淨營收留存率(Annualized Net Revenue Retention)為100%左右。換句話說,包含價格調整和用戶升級在內,Dropbox在任何一個季度新取得的付費企業用戶,一年後基本上都還是貢獻同樣價值的營收,儘管有些用戶可能會退租,但其他用戶增加的付費卻能彌補這些損失。

類似的數字在Box方面是112%,比Dropbox略高,但仍然顯示出後者雖然是從消費者起家,但在企業用戶上也有了長足的進步,遲早會影響到Box的營運表現。

有趣的是,Dropbox把他們在自由現金流上的優異表現歸因於「基礎設施優化」的執行,翻譯成白話就是我們台灣人最熟悉的「cost-down」。雖然上市申請書中沒有指名道姓,但顯然最主要的cost-down是拋棄使用亞馬遜AWS雲端服務改成自建資料中心:「為了在我們自己的基礎設施上保管客戶資料,我們承租,或者採購基礎設施設備,後者以折舊攤提的方式反映在營收成本中。」這部分的努力反映在成本上,是毛利從2016年的54%成長到2017年的67%。

有趣的是,所以如果營收、毛利率和自由現金流都健康成長,為什麼Dropbox仍然在「賠錢」呢?

關於這點,Dropbox上市申請書的文字不太尋常地多次要求投資人閱讀「股票薪酬所帶來的顯著衝擊」(Significant Impacts of StockBased Compensation)章節。在此一章節中,Dropbox表示如果股權售予都發生在2017年12月31日,那麼Dropbox「將會認列$415.6M的股票薪酬支出」,這就是Dropbox雖然自由現金流轉正,但會計上卻是淨損的原因。員工配股或選擇權雖然不會影響到公司的現金流,但如果公司股價或者股價波動率(與成長速度有關)很高,配股和選擇權認列成會計成本時都常常會超乎預期。