少子化的現代裡,年輕讀者可能很難想像,不過以前一對夫妻會生三四個小孩的時代裡,父母有限的時間和注意力怎樣分配給全部小孩,曾經是每週末報紙副刊的常見文章。(謎之音:什麼是「副刊」?)

某種程度來說,風險資本家也有點像有多個小孩的父母。一支基金通常會投資二十到三十間新創,而許多的工作是在投資之後才開始,除了參與董事會給與創辦人營運上的建議外,還得協助創辦人招募人才,介紹可能成為客戶或供應商的企業和資源,幫忙完成下一輪募資,乃至於尋找能夠併購提供退出管道的買家。

但是一個風險資本家的時間和注意力有限,該如何分配,是否該有優先順序,都是我們每天睜眼睛就在煩惱的問題。關於這點,弗烈德・威爾遜日前的一篇部落格文章讓我特別心有戚戚焉。

這篇文章的標題是「The Second Quartile」。quartile是統計學專有名詞,中文譯稱是模稜兩可的「四分位數」,但以投資回報來說其實很簡單:把回報率從最好排到最差,然後把清單切成四等份,每一等份就是一個四分位數。

四分位數常常被拿來作為投資股票共同基金的根據,基金管理人在宣傳手冊中也總會擺上「連續五年績效落在同類型基金第一四分位數」或者「過去十年有八年績效落在同類型基金第一四分位數」之類的。實際上平均來說股票共同基金的績效第一和第四四分位數差異不會太大,因為畢竟是一場圍繞著大盤上下表現的零和賽局,所以硬要說第一四分位數裡的基金比第四四位分數裡的基金多賺了多少錢,其實是沒有太多實際上的意義的。

但是如果把四分位數應用在風險資本基金的表現,我們就會看到截然不同的結果。

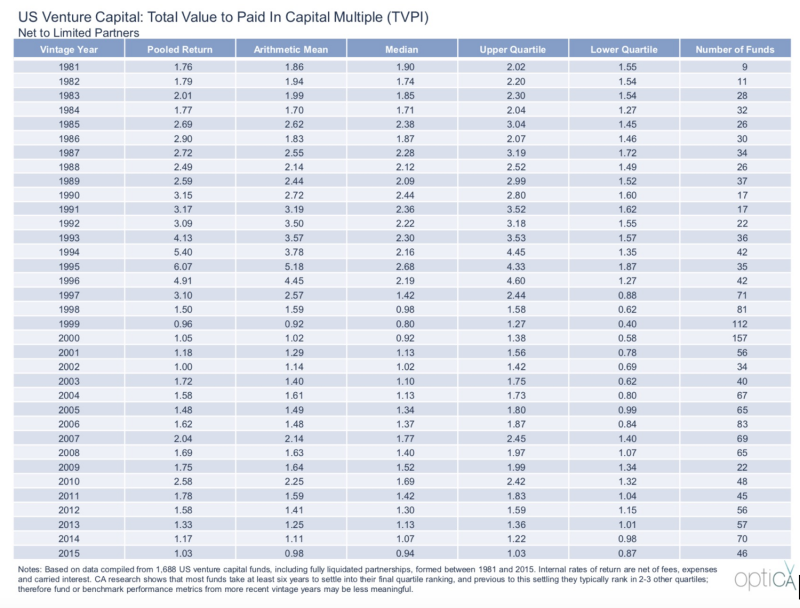

上表中我們看到在不同年份成立的風險資本基金,他們為投資人(Limited Partner,LP)所實現的TVPI回報表現,其中TVPI(Total Value to Paid-In Capital)是將基金的投資組合估值除以所投入的資金得到的倍數,是風險資本基金(乃至於私募基金)常用的評估指標。考慮到風險資本基金週期通常在十年左右,我們可以排除2008年後成立的基金,因為它們大多還在進行式,只關注1981年到2007年所成立的、大多已經週期結束的基金。

表格裡右邊算來第三欄和第二欄分別為第一四分位數(Upper Quartile)和第四四分位數(Lower Quartile)裡基金的TVPI表現,我們可以看到不同於股票共同基金,風險資本基金中最頂尖的表現比最差的好很多,在某些成立年份甚至可以達到三倍左右,例如1994年(Amazon在這一年成立)和1995年(Yahoo!在這一年成立)。這裡面的原因很簡單,就是我在專欄中多次強調的取得交易流的重要性,如果沒有交易流,眼光再神準都沒有用,因為最優秀的新創會贏家通吃,它們的競爭對手倒閉只是早晚而已,只能投資到競爭對手的基金表現當然就會遠遜於投資到贏家的基金。(注意到如果是股票共同基金的情形,任何一家基金都可以選擇要不要買谷歌或者蘋果股票,不受對手的投資決定影響。)