自從全球金融海嘯之後,如何讓金融體系的槓桿降下來,一直是各大中央銀行與監管機關最重視的問題。弔詭的是,所謂「降」槓桿 – 讓借貸過度的金融機構的負債下降,並非真的要求這些超大型跨國財團還錢,而是由央行提供各種拆借的渠道,讓這些金融機構毋需在資本市場上公開出售資產變現,進而導致市場恐慌拋售所造成的「擠兌」現象。

這些渠道名稱各國不一,美國有TARP (Troubled Asset Relief Program),歐洲有LTRO (Long Term Refinancing Operation),中國大陸有四萬億投資計劃,日本有異次元量化寬鬆,從2008年開始針對超大型金融機構用超低利率紓困。搞到現在,股市漲,房市漲,經濟實質增長平平,超大型金融機構仍然賺大錢發獎金配股利,繼續大到不能倒。

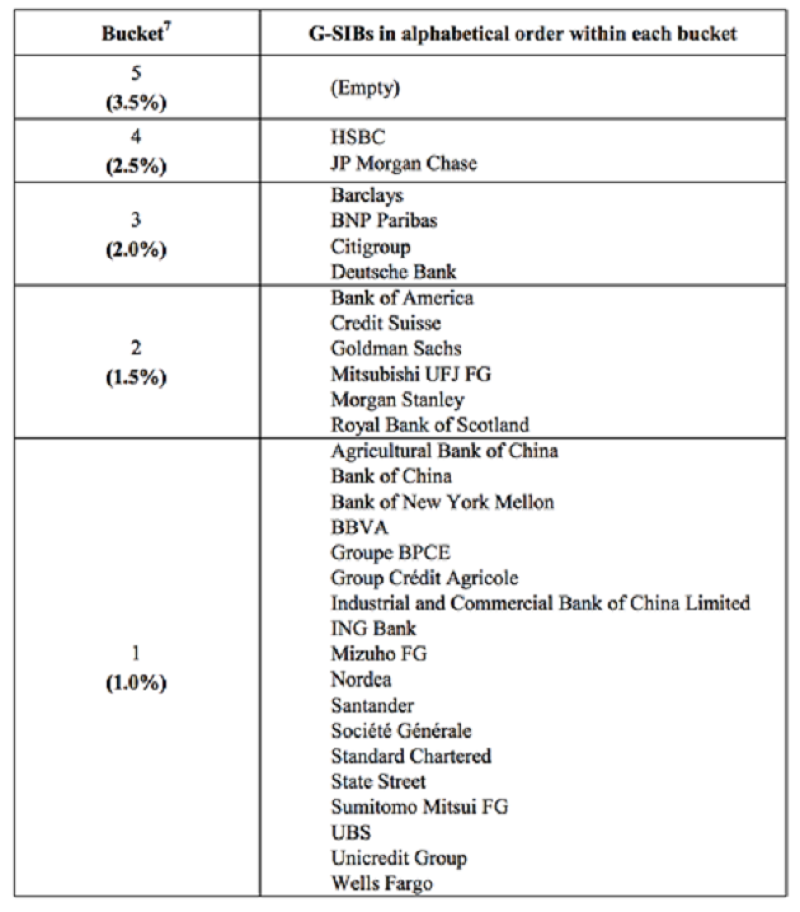

這些被重點列管的超大型跨國集團有一個聽起來很偉大很科幻的名稱: 全球系統性重要金融機構 (Global Systematically Important Financial Institutions, 簡稱G-SIFI)其中再細分成系統性重要銀行(SIB)、系統性重要保險公司(SII)、系統性重要金融市場基礎建設(SIFMU) 與非銀行系統性重要金融機構。G-SIFI的列管標準,是由巴塞爾金融穩定委員會(Financial Stability Board,簡稱FSB,其實應該翻譯成「全球金融維穩辦」更貼切)來決定,主要考量因素有資產負債表的規模、性質、與對短期拆借市場的依存度、表外資產規模與對信貸風險的敏感度,與其他金融機構的關連性與互動程度、當地信貸市場是否高度依賴該金融機構、既有監管層級與範圍等等。

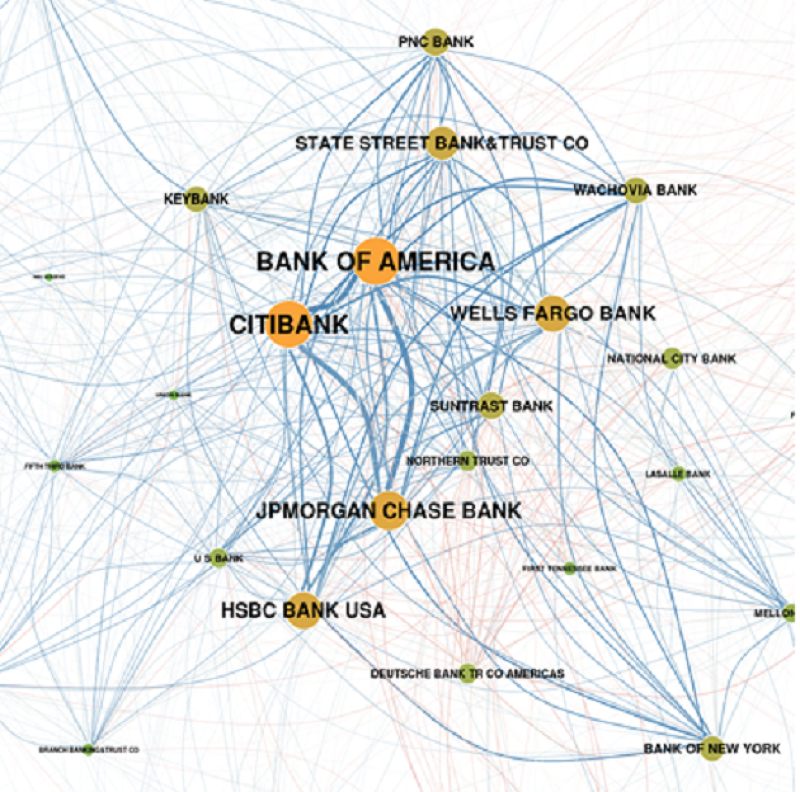

最重要的是, 所有被列管的G-SIFI都要提交一份「清算計劃」(Resolution Plan),讓監管單位知道,一旦出現黑天鵝等級的金融風暴時,撐不住要倒的G-SIFI如何有秩序的「自行了斷」,以免造成全球金融市場連鎖反應。這份金融業戲稱為「生前預訂遺囑」(living will)的文件,當然是不能隨便公佈,公佈了,一定有人會偷跑。弔詭的是,如果全球金融業緊密相連,一旦出事,計劃真能趕得上變化?沒人說得準。

金融業做生意全看信用,人欠欠人,有借有還,再借不難。在全球金融資本主義的時代之所以會出現G-SIFI這種金融巨獸,其實就是信貸過度擴張的結果。因此FSB建議的監管重點,就是G-SIFI的核心資(賭)本要夠:以前一塊錢做四十塊錢生意,現在了不起一塊錢做十塊錢生意。槓桿低了,風險降了,報酬下降了。問題來了:低利率推高的股價要高利潤增長支撐,低回報低增長的世界不靠槓桿哪來高回報?更重要的是,雖然G-SIFI暫時不會倒,卻因為要降槓桿而收縮對實業界的資本支持,從而導致實業的資金需求必須透過高收益、高風險的股市、債市甚至影子銀行融資。