你應該知道的是:0056ETF獲得不少散戶追捧,但專業投資人Jet Lee透過大量圖表分析與回測,指出這檔標的有主動選股的空間,長期績效反不如少進出、持股組合穩定的0050,而專挑「高股息」概念,也未必是最理想的投資方法。

訴求「高股息」的投資方式,最近又成為市場熱點。看看市場上持有台灣高股息ETF(以下簡稱0056)的投資人數增減,可見一斑:光是持有1張至5張的投資人,就占全體股權近2成,將近20萬戶之多,持有5至10張者占比也達13%;累計持有30張以下者,囊括0056逾半數比例,不難看出這檔ETF在散戶心中的地位。

散戶持有0050、0056 態度大不同

反觀追蹤台灣上市前50大公司的台灣50ETF(以下簡稱0050),股權分布截然不同,雖然持有1至5張者占比逾18%,與0056散戶比重接近,但持股逾1千張者持有0050占比超過5成,合理推論,0050是一檔由機構法人掌握多數籌碼的ETF,而且其中,特定幾家大型機構法人投資金額特別多,才會出現63個帳戶合計持有逾5成的情況。

高股息ETF的散戶占比超過5成,大型股ETF的法人占比超過5成,其中差異正好給大家一個思考方向:為什麼機構法人選擇標的時,不把現金殖利率高低作為條件呢?

0056比0050更受散戶青睞,或許是因為,今年以來市場波動劇烈,有更多投資人想尋求一個報酬「可預期」的工具吧。但是你知道嗎?其實你所想的「穩定報酬」,一點也不穩定。許多人希望報酬可預期,其實報酬一點也沒有辦法預測。(延伸閱讀:為什麼你越存股越賠?從中鋼、中華電、神腦、聯強股價,戳破散戶最大迷思)

接下來,就讓我從基金的成分股、組成方式、總報酬、配息穩定度、價差操作空間來分析,到底問題出在哪裡?

你真的知道你買了什麼嗎?

首先我們思考一個問題,如果有人建議你別管公司營運、產業未來發展,只看配息高低來決定要不要投資。若用這種方式,買進台勝科、華新科、台泥、大聯大、國巨這五檔標的,你敢買多少?

你覺得如何?考慮它們今年來的表現,這個組合或許還不錯。但如果一年後,要你大批更換持股呢?

這未免也太神奇了,只持有一年時間,就必須大幅改變投資組合前5大持股,不是都說要長期投資嗎?持股洗牌,真能帶來更好績效?

如果這種選股法讓你感到不可思議,那你知道0056一年前跟一年後的持股變化有多大嗎?讓我們看看下圖,不過一年,0056前五大持股幾乎全變了,唯一撐在排行中的國巨,占資產比重也銳減。

換個角度想一下,你自己會把這9檔股票當成最理想的持股組合嗎?如果你不會完全比照辦理,為什麼要透過這檔ETF持有這些股票呢?

或許你會說,這是因為指數ETF「被動」追蹤指數,才會造成權值成分股大幅變動啊!等等,你真的確定這檔ETF是「被動」持有嗎?讓我們看一下,基金公開說明書怎麼寫的?

「投資人申購本基金,即等同於投資於台灣高股息指數的 30 檔台灣交易所上市的股票,其採樣母體為台灣 50 指數及台灣中型 100 指數加總之 150 檔成分股,選取未來一年之『預測』現金股利殖利率排名前 30 名的股票作為成分股」

看到了嗎?其實0056這檔ETF並非被動追蹤指數成分股,反而是主動操作的性質多一些,它預測未來一年哪些個股的現金股利殖利率較高,然後將這些個股當成投資組合。

讓我們進一步探討「預測」這件事。你知道30檔成份股是如何預測得來的結果嗎?我們看看今年3月躍升持股比例第一、第二的台勝科跟華新科,現金股利殖利率走勢如何。

首先是台勝科。大家可以看到,因為2019年台勝科發放前一年度現金股利,令殖利率拉高到7.99%,所以一口氣攀上0050及中100成分股殖利率最高的股票,也一躍而上、成為0056持股比例最高的個股。

但你有發現嗎?其實2020年台勝科要發放的現金股利(也就是2019年度的營運成果),是大幅減少喔!大家可以觀察,看看這檔股票往後在0056裡面佔比又會剩多少?

那第二名的華新科呢?其實也是同樣意思,單純是因為發放前一年度現金股利特別高,令現金股利殖利率飆升,所以在0056持股中名列前茅。

不知道大家有沒有發現?其實2019年華新科發放的現金股利殖利率達9.3%,這數字可遠比台勝科高喔!但為什麼華新科沒有成為0056持股比重第一大標的呢?

因為0056有一層主動預測的篩選機制,說真的,我不知道為什麼現金股利殖利率9%的比重,比8%的低。讀者朋友如果有興趣,可以寫信問問0056的基金經理人,記得把答案告訴我。

所有的指數ETF都是這樣嗎?

看到這邊,你會不會開始困惑:「那我為什麼要買0056?」或許你會懷疑:「該不會所有的ETF都是這樣吧?」讓我們看看0050的持股變化。(延伸閱讀:還在等拉回再進場?你知道台股2萬點了嗎?16年漲4倍感受多甜美,你要買這檔才能感受到...)

前兩大持股都還是台積電跟鴻海,大立光持股比例由2.43%微幅增加至2.83%,變化幅度較0056來得少。這種採樣法便稱為「市值加權」法,你的投資組合無須頻繁更替,減少了買進賣出的次數,交易費用當然連帶減少了。這對於投資人有什麼好處?

先講結論:持股周轉率高低,會造成過去十年來,累積總報酬超過25%的差異。投資100萬會少了25萬,投資1千萬就是250萬的差別!

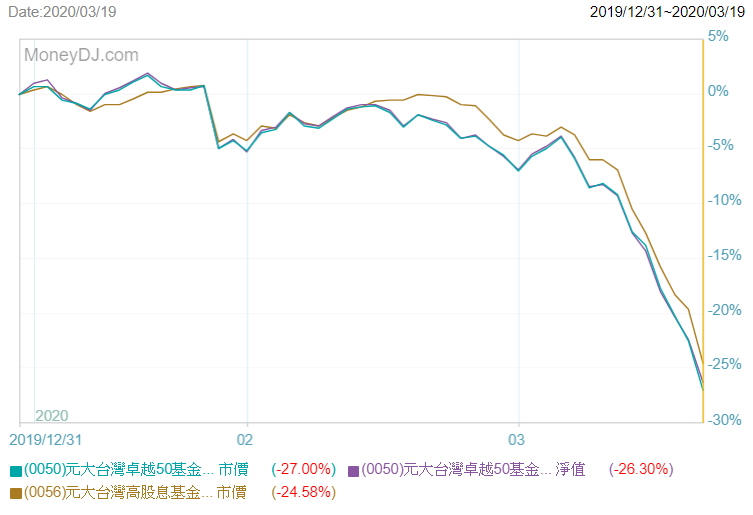

或許你會說「0056比較抗跌啊!」其實你看,回顧今年3月的台股崩跌,0056也不見得抗跌喔!

有穩定配息嗎?

也有些投資朋友這樣說:「我主要看配息、不太看價差,所以那個總報酬率對我不重要!」

讓我們回顧一下,這檔標榜高配息的ETF,往年配息是否穩定?

如圖所示,0056配息實在不怎麼「穩定」。其現金股利殖利率可以從5.49%變成隔年的3.61%;換成配息金額來說,2013年度較前一年大減34.6%。

如果你是靠收取配息支應生活開銷,投資0056的你,很容易「上一年大魚大肉,下一年粗茶淡飯」,生活品質時好時壞。正因為現金流不確定因素較大,沒有主動薪資收入來源的退休族群,並不建議持有。

千金難買早知道,萬般無奈想不到

坊間也有不少人說,可以利用一些「指標」操作0056,得到「價差、股息兩頭賺」的好處。說真的,這點我更不敢掛保證。很多方法都是事後諸葛,就算事前公開說買進後遇到下跌,只要他一直等待,直到上漲以後再說已經賣出,很多散戶還是會覺得這種操作法很厲害。但持平而論,這與套牢者最後幸運解套的說詞有什麼差別?

就算以上一波重挫來看,除非你在3月19日最低點那幾天大幅買進,不然0056在短短一個多月內強力反彈,如今距離一年高點又只剩8.56%的差距。你說,能有多少空間讓你「作價差」?

再者,如果將KD指標當作買賣依據,在過去一年,你真能有效獲利?我們來看看以下的回測結果。

2019年,對照0056整年股價及其KD指標,符合「KD值低於20買進」的買進訊號,出現在5月17號,當天收盤價是25.7元;約1個月後的6月13號,KD值突破80、符合賣出標準,當天收盤價為26.01元。在不扣除手續費及證交稅情況下,根據KD指標進出,報酬率約為1.2%,期間沒有遇到配息,所以不用加計配息報酬。之後一路到年底,依照KD指標的你會發現,完全找不到進場訊號。

報酬率1.2%代表什麼?就算你有膽識、一次投入所有資金,扣除相關稅費以後,靠「買賣訊號」操作,一整年下來的報酬率,竟然還輸給一年期定存!(而且,存戶還有政府存款保險,投資可沒有)

技巧到底有多神,還是要靠理性邏輯檢驗,實際上,想用KD指標賺價差,是有相當難度。當然啦!你如果選擇性使用指標,操作時並沒有什麼紀律,這個我就沒辦法分析是否可行了。畢竟這完全取決於個人喜好,而非預先設定的投資策略。

總結:綜觀以上分析,大家可以發現,號稱「高股息殖利率」的策略型ETF或基金,都不是最有利一般人累積財富的工具。既然如此,為何還有這麼多人願意長期持有呢?個人認為,原因不外乎兩點:首先,投資人極度畏懼股價下跌,他們普遍希望透過配息,拿回一部分「肯定拿得到」的價差,或是本金。第二,他們誤將現金股利殖利率當成投資報酬率,以為高配息也是種高報酬的象徵。(延伸閱讀:利率這麼低、股市隨便買都賺3成,為什麼你還是不該借錢去投資?)

當然啦!坊間某些人的錯誤投資邏輯也有「貢獻」,造成不少散戶一窩蜂搶進。

究竟這種投資策略,未來會不會導致散戶「多殺多」、爭相踐踏出場,造成股價崩跌呢?其實也不一定。我個人覺得,最大問題不在於價格崩跌後的虧損,而是投資人長期使用高股息投資策略,總報酬可能嚴重落後整體市場,而且對此毫無感覺。浪費的資金、時間成本還有複利效果,是最巨大且無法彌補的損失!

不曾謀面的朋友,當市場隨處可見以高股息為訴求的基金、ETF,如果你也打算以高股息投資策略累積資產,看完這篇以後,期待你能多加思考這種投資方式是否可行。

溫馨提醒:配息不等於保證獲利,投資一定要看總報酬!(延伸閱讀:獲利了結最穩當?錯!自作聰明猜高點,難怪你永遠抓不到後面更大的行情!)

作者為專業投資人,作品見於Jet Lee的投資隨筆

責任編輯/周岐原

◎加入《下班經濟學》粉絲團,給你更多財經資訊

◎訂閱《下班經濟學》YouTube頻道,精彩節目不錯過