從1814年到1914年這100年之間,美國經歷了13次銀行危機,但1907年是最嚴重的一次。危機的起源,上溯1906年四月舊金山大地震。該次地震造成的立即損失將近當時美國GDP的2%,導致紐約股市應聲下跌約12.5%,其中鐵路類股下跌超過15%,保險類股更在災後兩週內下跌15%-30%。保險公司面對鉅額理賠金的請求,需要出售其他海外資產籌現金,加上許多海外注入的救災款項,造成黃金大量流向美國西部。對當時奉行金本位的世界構成龐大的「擠兌」壓力。以英國央行(Bank of England)為例,1906年四月到九月,從英國流出的黃金總額約6500萬美元,相當於當時英國黃金儲備的14%。為遏制黃金加速流出,英國央行選擇升息,德法央行隨之跟進。壓力傳導到大西洋彼岸,使得紐約也開始感到市面上資金緊俏,偏偏一批想趁股市仍在高檔盤整的時期上市的「高科技」鐵路與製造業類股,讓承銷券商短期拆借的資金需求上升,使得股市虛高,債市下跌。到了1907年,市場情緒十分脆弱,危機已是一觸即發。

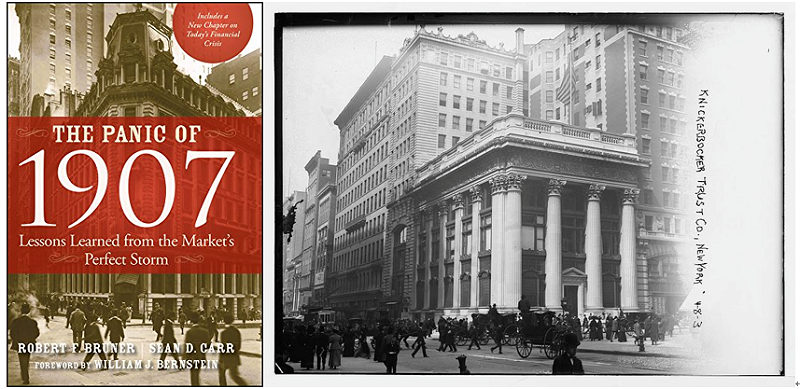

危機的引爆點,是一次由當時聲名狼藉的股市作手Heinze與華爾街銀行家Morse聯手針對Heinze家族控制的聯合銅礦公司(United Copper Company)的軋空行動。Heinze的弟弟當時盤算,內部人控制的籌碼非常集中,但市面上的籌碼分散且都被借去放空,如果能融資大舉買進,空頭被軋,券又買不到,只好向Heinze陣營投降,那時Heinze想賣多少錢就賣多少錢。此次行動的融資方,是當時全美第三大信託公司尼克信託(Knickerbocker Trust Company)。總裁Barney與Morse過從甚密,在先前幾樁買賣上大有斬獲,卻警告Morse不要掉以輕心,多準備些銀彈,股票質押成數別太高,並且拒絕提供資金。信心爆棚的Heinze陣營仍然決定動手。1907年10月14日週一,聯合銅礦的股票在Heinze拉抬之下於一天之內由39元漲到52元;週二,Heinze要求空頭回補,股價應聲漲到60元,但是空方居然有辦法從其他地方取得源源不絕的聯合銅礦股票拋售,造成週二收盤時聯合銅礦跌到30元,週三更續跌到10元。Heinze陣營被迫斷頭清倉,一敗塗地,旗下券商不支倒閉,提供融資的銀行也陷入支付困難,倒閉的謠言在紐約市瘋傳,瞬間引發擠兌人龍。為了防杜系統性風險,由紐約大銀行控制的紐約清算所要求Heinze陣營立刻辭去一切金融機構的相關職務,以免事態擴大。雖然Heinze陣營接受要求,但仍來不及阻擋Heinze陣營旗下銀行被擠兌。不過系統性風暴仍屬可控,資金尚未從紐約市金融體系中流出。