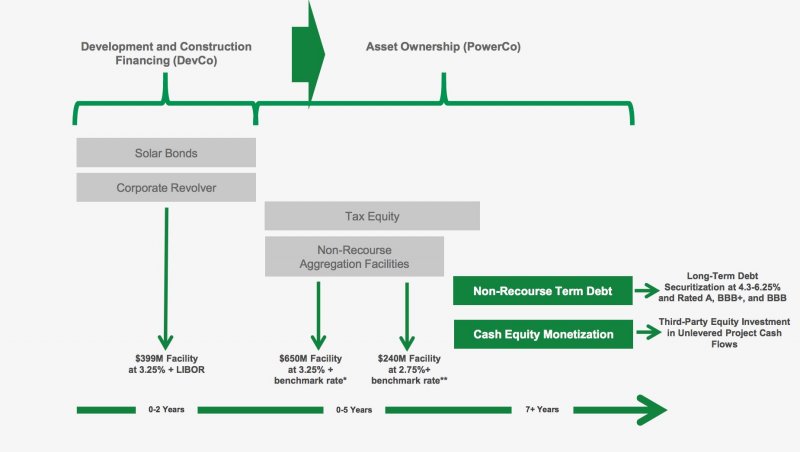

自2012年一月以來,SCTY安裝的系統創造了超過77億美元的客戶電費,然而SCTY仍然連年虧損。根據SCTY財報,自2012年到2015年的累計總虧損高達14億美元,2016年到2018年可能還要再虧損30億美元。在2012年到2015年之間,SCTY總共自資本市場融到約39億美元的資金,其中包含18億美元的長期貸款、4.2億美元的太陽能資產結構債券(Solar ABS)、2.9億美元的系統租約融資、2.4億美元的財政部補貼、2.7億美元的普通股股款(包含9200萬美元的IPO股款)、以及8.5億美元的可轉換公司債。如此龐大的融資金額,除了用作產能擴張與研發支出之外,都是為了促進營收增長所需的項目貸款。這些琳琅滿目的項目貸款中,以Solar ABS最引人側目。

在北美高收益結構金融市場中,太陽能結構金融是最近三年很流行的一項金融創新,基本上是售後回租結構的變體,目的是透過精心設計的融資結構,移轉美國政府鼓勵消費者購買太陽能的減稅額度給財務投資人(Tax Equity Investor)。一般而言,美國對太陽能用戶的補貼可分為三種:

1)投資稅負抵減(Investment Tax Credit,ITC),太陽能電板的購買者可以就總價的30%抵稅,這個補貼原本預定在2017年起調降為10%,美國國會卻於2015年12月將其延至2019年,並於2020年起逐年調降至2022年的10%;

2)折舊獎勵(Bonus Depreciation),這是讓2013年前購置太陽能機組的商業用戶能夠於購置的第一年將總價的50%用以折舊抵稅;加速成本回收折舊優惠,容許企業用戶以5年期加速折舊使用壽命可達35年的太陽能機組來抵稅。

3)對SCTY這樣的太陽能系統安裝商而言,最重要的是移轉ITC的融資渠道。只要渠道暢通,太陽能機組銷售就能維持增長,股價就能繼續反抗地心引力。Solar ABS就是用來包裝移轉ITC的工具,有兩種流行的結構:合夥轉換(Partnership Flip)與租約翻轉(Inverted Lease)。

在合夥轉換結構中,由系統商提供資金給一間以有限責任合夥結構設立的項目公司(Fund),通常不會超過50%的股本。財務投資人接著繳足股款,充實項目公司的資本額。系統商隨即開始行銷推廣,吸引用戶簽訂租約。一旦用戶心動了,系統商就以項目公司為出租方、用戶為承租方簽訂20年期(或更久)的租約。項目公司接著僱用系統商的工程子公司替用戶安裝太陽能機組,項目公司負擔該系統商子公司所有的工程費用加上15-20%的利潤,項目公司同時還支付一筆3-20%的「成交手續費」給系統商,以補償其自有資金的成本。一旦系統開始發電,項目公司就會將其產生的ITC與相關的現金利潤(或虧損)傳遞給財務投資人,以滿足其投資回報率的要求。所謂的「翻轉」,是因為在現金利益與抵稅優惠這兩件事上,系統商與投資人要的不一樣,結構上必須讓投資人先享受一段時間(通常是五年)的抵稅優惠,直到其投資回報率目標已經實現,然而再「換手」給系統商來收取現金利益。在翻轉之後,系統商通常可以出一筆錢買斷投資人在項目公司的持股,定價標準就是用戶太陽能機組租約的公允市值。這個結構在風力發電融資案中行之有年,市場對其風險相對熟悉,但有限合夥項目公司要在系統安裝好與租約開始前就注資成立,對系統商的資本要求較高,且投資人無法100%享用ITC優惠。系統商若無法吸收剩餘的抵稅優惠,就會出現租值逸散的問題。