由於IHS的營收當中將近75%為長期訂戶合約,而且通常是年約一次預付,其中最重要的客戶是像美孚、道達爾、埃尼、中石油等超大型能源公司。由於能源相關業務貢獻IHS的合併營收近40%,在原油價格低迷之時,HIS還能獲利,主因是IHS所提供信息的廣度與深度,除了最基本的能源供需基本面分析之外,還延伸到個別油田油井的勘探數據、資本支出趨勢、煉化產能分析等被視為mission critical的必備重要情報。除非能源公司關門大吉,不然IHS的資料庫必須訂閱。原油與大宗原物料價格崩昳,固然影響許多中小型原油勘探與礦業公司的生存,但這對IHS的影響主要來自於專案諮詢業務衰退,大型長約客戶口袋夠深,問題就不是續約與否,而是以何種價格續約。用華爾街術語,這類型股票提供了defensive growth,具抗跌力。但如果在新常態之下,客戶預算壓力難消,有機營收增長僅約5-6%,如何維繫高利潤來合理化高估值,就是投資人檢視的重點。

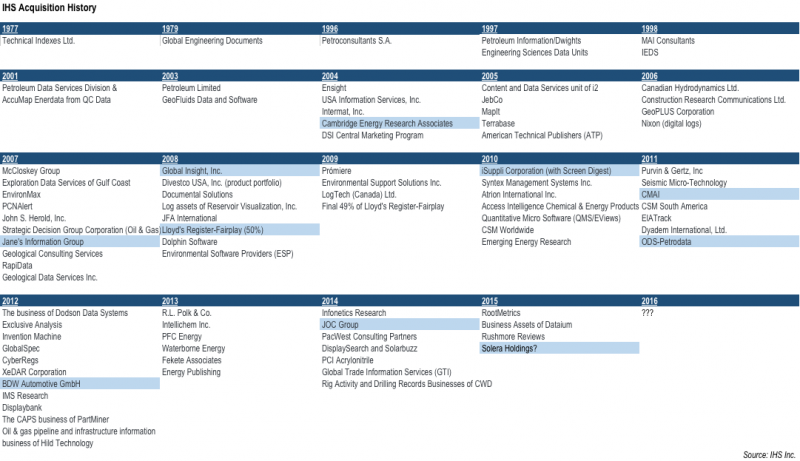

自從上市以來,IHS已經花了超過44億美元收購了超過80間公司與業務。從2005年到2014年,總營收規模成長4.7倍,股價成長6倍,毛利率及EBITDA利潤率維持緩增, 反映經營團隊收購與管理資產確實有成。然而展望未來,IHS收購的力道將受限於既有負債的特約條件與現金配置策略,現金加股票的「聘禮」勢所必然。但是IHS的股票能否維持其購買力,還是要回歸其核心競爭力。

這個核心競爭力,是專業諮詢機構最難以量化的「故事力」。企業經營者的策略取決於情報,情報除了數據蒐集之外,最重要的是判讀與詮釋的能力,以及將這個結果有效精準地傳達給決策者的溝通技巧。不論是IHS或是Gartner,都標榜其數據與情報在決策者心中扮演的關鍵角色。這種用戶「心佔率」的增加,一方面是研究諮詢機構憑多年專業累積的口碑與信用,一方面也是資訊傳播網絡效應的自然結果。由於人類先天喜歡聽故事,並利用故事來傳遞與組織思維。影響決策流程輸入變數的能力,就是製造共識或偏見的能力。一旦故事力深深嵌入與決策過程,隨著時間的推移,厚植故事力的品牌將形成一種不易撼動的競爭壁壘。在資訊超載、意見紛陳的時代,權威性與信賴感是稀缺資源。這就是IHS與Gartner最大的投資價值。而收購不同專業媒體或調研機構的邏輯,其實與房地產開發商跑馬圈地的邏輯,根本上沒有不同。IHS近期宣佈與私募基金Vista Equity競標車險理賠數據服務商Solera的行動,就是一個顯例。