非核心資產包含:公司債(美國)、高收益債、市政債(也稱免稅債)、資產抵押證券、非美國債券、避險基金、槓桿收購基金、創投基金。其他還有類如黃金、貴金屬、原物料商品也屬於一種資產類別。

現在透過ETF都可以很容易的去投資這些資產類別。其中我認為最重要的資產類別就是美國股票與美國公債,美國股市規模大約占全球股市的50%,是最重要的市場,反觀我們熟悉的台股在全球市場大概占全球股市規模不到2%。而美國公債則是全世界公認違約風險趨近零的債券商品。

核心概念:資產類別間的相關性要愈低愈好

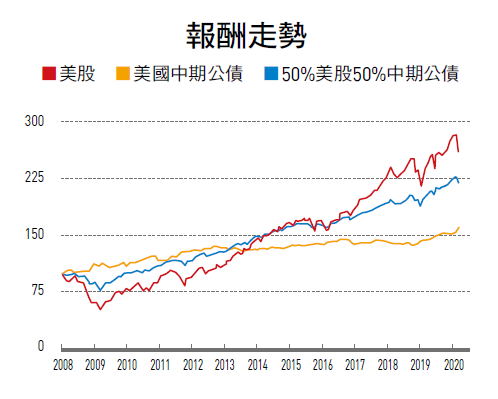

例如:股市大跌時,債券、黃金這類商品不一定會跟著大跌,反而有時會是上漲走勢。以2008年金融海嘯為例,全年美股大跌,但公債反而是上漲。如果50% 資金投資於美國股市、50%資金投資於公債,成效表現如下:

以2008年金融海嘯為例,2008全年度美股下跌約37.04%,但當年公債是上漲,約+13.32%。如果這時你將1,000萬元放在股市,一年下來就是3、400萬元的帳面損失,尤其在當下,你也不知道何時才會漲回來,許多人很可能這時就會減碼或認賠、賣在最低點了。

但如果你在股市和公債各分配50%的資金,那全年的總損失-11.86%,也就是100多萬元的損失,相對心理壓力會小非常多,持續持有下去也能得到後續10年大漲的報酬。

資產配置的比例,沒有標準答案

長期投資的本質就是當整體市場成長時,你能長期參與其中,而不是抱著現金錯過一大段的經濟成長。問題是這過程必然也會有遇到數次的大波動,歷史已經不斷向我們證明這些大跌必然會發生,但即使如此,股票與債券長期依然能為我們帶來正報酬,唯一的問題就是我們不能中途下車。

資產配置沒有絕對最佳的答案,未來狀況也不一定會如歷史一樣表現。重點在於:過程的風險你是否可以承受?

風險控制就是:「讓無法預期何時發生的傷害,把傷害規模盡可能控制在預期範圍之內。」

最後我把當年的問題留給你思考:「如果有3,000萬資金,你會如何管理?」希望這個問題,能為你的投資帶來不同的視野。

本文內容經授權轉載自今周刊《ETF穩穩賺 不斷電現金流》

責任編輯/林安儒