在金融科技成為世人朗朗上口的名詞之前,金融界的「火箭科學家」們所關注的科技,是一系列被統稱為「數理金融」(quantitative finance)或「金融工程」(financial engineering)的應用學科集合。因為金融是在商業交易與市場習慣中形成的實務教訓與經驗法則,金融學家與金融工程師必須直面金融市場參與者每天面臨的實際問題,而不能純粹浸淫在由黑板上推導出來的方程式與抽象理論。金融市場每天開張,一秒鐘幾十億上下的各種交易態樣提供了豐富場域及巨量數據用以建立數理模型,驗證假設,執行實戰策略。這雖然讓金融較其他關注更形而上議題的社會科學更接近自然科學,然而金融市場瞬息萬變,眾多變數分分秒秒在影響金融市場。如此高度複雜的系統,既有一本萬利的誘人商機,又暗藏爾虞我詐的陰狠殺機。驚濤駭浪,淘盡古今多少豪傑。

1827年,英國植物學家布朗在顯微鏡下觀察到水中的小花粉的隨機運動。後人將他發現的這種在自然存在的隨機運動稱為「布朗運動」(Brownian Motion),並試圖對呈現布朗運動的自然現象建立數學與物理模型,探究規律。1905年,法國數學家Louis Bachelier 將有關布朗運動的知識用在研究巴黎股票市場上,並發表了一篇《投機理論》(Théorie de la spéculation)。在這篇被巴黎學術界認為太過前衛的論文中,Bachelier不但給出了布朗運動的數學模型,還率先將股市投資人和投機份子的每次交易,看成是如同遵循布朗運動的花粉隨機漫步,並得出了讓股市老師難堪的結論:股市投資高度隨機,後市難料,如果把時間軸拉長,股價的波動幅度將會擴大,波幅與時間跨度的平方根成正比。

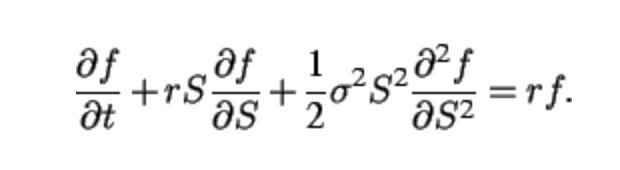

Bachelier企圖建立市價波動概率法則的嘗試是人類文明史上首度對金融市場進行數理模型建構,隨後開啟了1960年代時第一代金融工程理論的研發。獲頒1997年諾貝爾經濟學獎的Black-Scholes-Merton(BSM)定價模型以及當今全球交易量以兆美元計的金融衍生品市場的濫觴,都可溯源到Bachelier。因為Bachelier的理論模式是代數布朗運動,假設股價變化是常態分布過程,但股價不可能為負數,BSM模型將其修改成幾何布朗運動,假設股價變化的自然對數呈常態分布,這樣就可以套用物理學中的熱擴散方程,從而導出BSM無套利金融衍生品定價公式:

在這個隨機偏微分方程中,f是金融衍生品的價格,S是原生資產的市價,r是無風險利率,σ是原生資產市價的波幅。直觀來看,BSM公式假設金融衍生品(例如股票期權)的大盤商可以在微小的時間跨度中,透過買賣原生資產與以無風險利率拆借資金「合成」該衍生品。這個製造過程需要使用的「原料」(例如股票與債券)之間的「比例」(即所謂的對沖值 delta)可以用BSM公式推算出來。因為BSM模型假設股票走勢遵循幾何布朗運動,所以需要考慮修正項。這個修正項的來源,就是Bachelier指出的股價波幅正比於時間跨度平方根的關係。