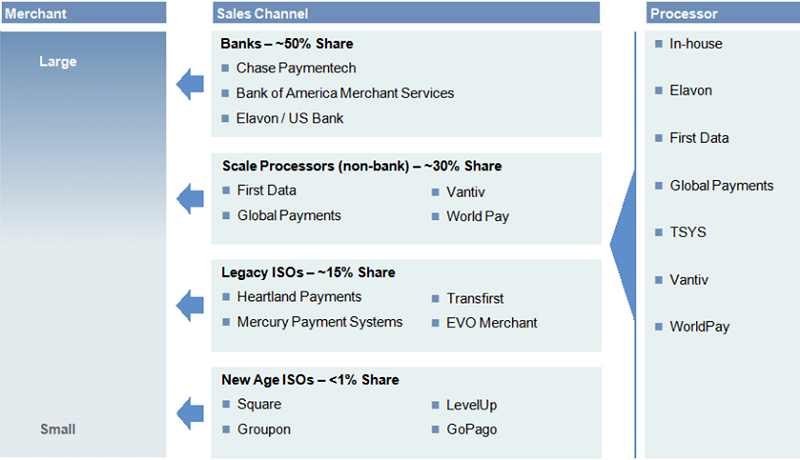

在1980年代信用卡於美國起飛之時,很多銀行一開始時自建商家收單網絡。因為當時刷卡交易的處理流程仍然仰賴人工,銀行都會透過既有的分行網絡來就近服務在地商家。隨著資訊科技的演進,實體分行的重要性不斷下降,加上成本考量,許多銀行逐步退出這個業務,給了FDC利用合資與收購等手段成為許多大銀行外包商家收單與結算業務的首選。在2007年KKR宣佈LBO前,FDC在美國銀行卡收單業務的市佔率將近六成,是美國銀行與富國銀行等大型金融機構的長年合作夥伴,規模優勢顯著。

FDC可以被LBO的主因,除了其等同於金融基礎設施的關鍵地位,以及多年辛苦佈建在地商家的銷售渠道之外,就是其龐大的交易處理量所帶來的自由現金流。這個規模優勢,是KKR可以利用FDC的現金流向銀行取得鉅額LBO融資以賺取回報的槓桿支點。當時我在紐約服務的基金,在KKR發動LBO前就投資FDC的股票。雖然因此而獲利甚豐,但超大型LBO與私募基金業者的IPO同時出現,「高處不勝寒」,股市拐點恐怕不遠。KKR眼看對手搶先上市圈錢,在BX宣佈IPO計劃後兩週內遞件,沒想到人算不如天算,被迫在隨後肆虐全球的金融海嘯中「潛水」,直到2009年10月才成功上市。如今回顧這段歷史及全球私募基金業在過去8年內的發展,幾乎不變的,除了價值投資邏輯與PE業者LBO財技外,還有FDC的鉅額負債。

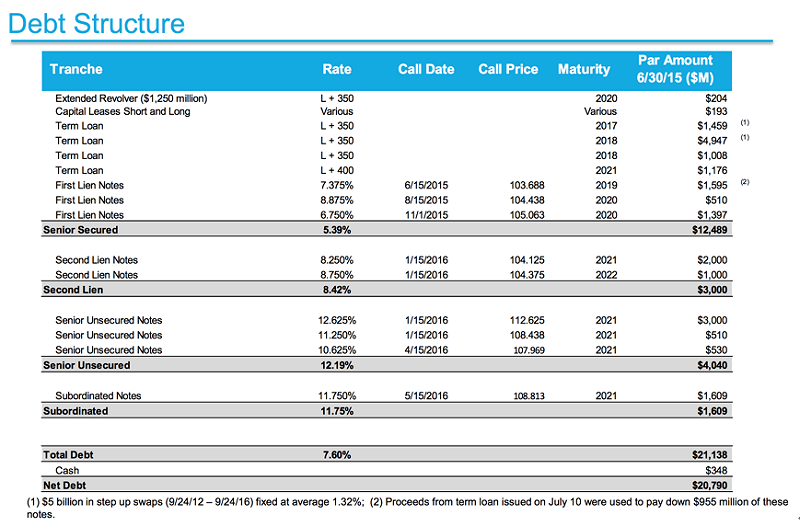

要深入解析KKR究竟如何借到240億美元來完成LBO,可以寫成好多篇頂尖商學院的案例教範,在此不贅。關鍵在於,高槓桿收購標的必須是一間自由現金流豐沛的企業,不然根本不可能通過債權銀行與高收益債券投資人的壓力測試。雖然FDC的現金流非常穩健,但沈重的債務導致FDC於下市後一直處於帳面虧損的狀態。為了解決這個問題,KKR於2014年先在私募市場做了一輪35億美元的股權融資減債,其中包含自己出的12億美元。儘管如此,FDC仍然有近210億美元的債要還。

從KKR的角度來看,將近210億美元的淨負債雖然高,但只是EBITDA的3.9倍,離授信合約中要求的6倍仍有安全邊際,而且不需要一次還清。2017年到期的債務餘額14.6億美元,以及2018年到期的59.6億美元,以FDC目前的營運現金流,應該可以透過借新還舊的方式處理。假設股市於2015年剩下的日子維持穩定,聯儲會也為了安撫市場情緒而暫緩升息,則以FDC高達27億美元的EBITDA,根據其他同類型上市公司的市價,要以400億美元的企業估值(股權市值加淨負債)重新上市,不是不可能,但經歷過金融海嘯的投資人也不傻:目前FDC的營收僅有個位數的成長率,現金流又得拿來償債,若不計其積極轉型的舉措所可能創造的新價值,重新上市後的市值頂多200億美元。要是聯儲會升息,FDC於2017年與2018年到期的那兩筆浮動利率的銀行借款恐怕會面臨利率上浮的壓力,除非營收與利潤有奇蹟式的增長,否則當FDC的債主似乎勝過當股東。就算成功上市股價也很難有亮眼表現。可想而知,承銷FDC上市案的華爾街投行為了「鞏固」與KKR的長期業務往來關係,定會使出渾身解數,忽悠戰略投資人進來情義相挺。但如果像當年黑石一樣,把中國大陸主權基金CIC拉進來參加IPO後股市就見頂,那就證明了一件事:customers have very short memories。