一位紐約老同事,現在已經是管理180億美元的基金經理兼資深分析師曾跟我開玩笑說:金融業不存在根本的技術創新。他說這句話的時候,比特幣還沒被發明,但從很大的尺度上來看,金融業在過去一百年中可以算得上自發性的、有根本推動行業進步的技術創新,大概就是自動提款機(ATM)。考慮到金融業控制巨大的資本,而且作戰與賺錢(還有性)是歷史上推動技術創新的根本原力,競爭激烈的金融業在創新上如此稀缺,非常詭異。

金融業雖然對通訊、計算與儲存等各種技術的要求非常高,卻很少為了技術創新而投資。只有當外在環境變化擠壓獲利,甚至威脅生存時,精明的金融業者才會投入鉅資,鞏固自己、卡住敵人。從這個角度來看,金融業的投資在本業或新業務的邏輯,是進攻式的防禦。內在的獲利緊迫性(internal necessity)推動的變革往往是業務態樣與組織架構的創新,但也很容易流於舊片新拍。老電影放第3次還有票房,是觀眾的問題。華爾街諺語有云:customers have very short memories… and some are born to be customers。醒世恆言,良有以也。

這種例子在華爾街歷史上層出不窮。很多金融創新,例如資產證券化(如1980年代爆紅的Mortgage-Backed Securities),收購避稅策略(如最近很紅的tax inversion),甚至用金融衍生品來對賭,一開始往往都是一小群鬼才型的交易員或銀行家針對某些客戶需求、市場失衡或監管漏洞設計出來的新花樣,因為眼明手快,突然在某個利基市場取得了相對或絕對壟斷地位,賺得暴利。金融機構高層往往忙於權鬥,對業務實際狀況不甚了解,忽然看到某個新業務狂賺錢,見獵心喜之餘明白要加強發展,但到年終敘獎時又可能付不出足夠的獎金,此時競爭對手就大方撒錢來挖角整套複製,然後大家都能提供類似產品與服務殺價競爭,利潤不足,只好加槓桿賭大,爆了就讓市場與納稅人買單,週而復始,生生不息。

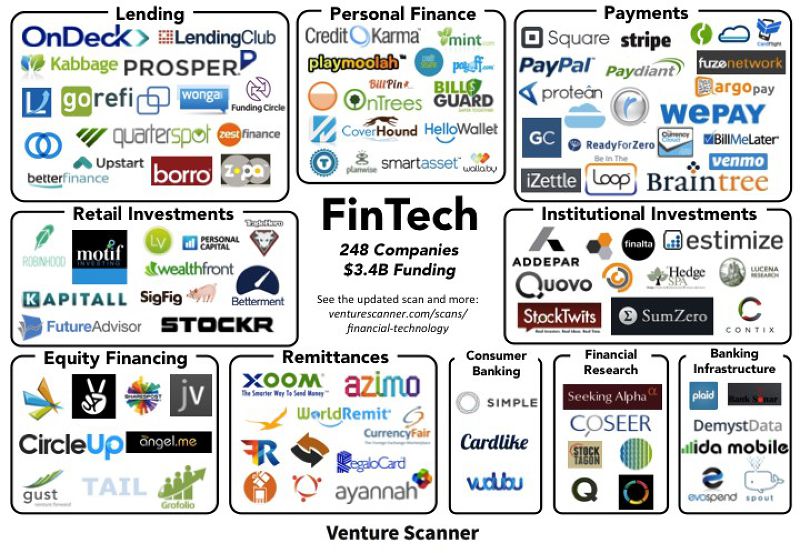

這一切似乎正在改變,因為有了FinTech(Financial Technologies)金融科技新創投資潮。

從最嚴格的角度來看,廣義的FinTech與IoT(物聯網)一樣,流行多過實質。很多看起來很潮的FinTech新創企業,其實仍在尋找生存的商業模式。其中有些已經找到利基市場的,例如 P2P借貸的融資平台如LendingClub,或是做概念理財的Motif Investing,甚至擁有支付寶的螞蟻金服,雖然已經成功上市或即將上市,本質仍然是既有金融秩序的延伸或部分取代,而非像專注Blockchain的新創企業試圖從根本改善金融體系的沈屙。