在美國聯儲會終於在2015年12月升息之後,始自2008年12月的零利率政策實驗暫時告一段落。利率是決定資產價格與金融市場走勢最重要的宏觀經濟指標,如何在美國開始脫離零利率下界(Zero Lower Bound, ZLB)之後佈局投資策略,是所有專業投資人高度關注的問題。金融市場是前瞻性的,由於關注的程度是如此之高,使得耶倫宣佈升息的新聞實質上了無新意:市場早有共識,多空佈局業已完畢。但是宏觀調控的效果在資本市場與實體經濟中的傳導路徑與速度並不相同,前者是想像,後者是實際。零利率政策壓縮了投資人的回報率及銀行的利差收入,也在時空上分割了信貸週期的成本與效益:效益現在先享,成本以後再談。零利率讓未來的錢變便宜,但該還的總是要還。當融資成本上升,信貸擴張放緩,習於低息環境的企業與個人如何調整,升息步調的加速度就很重要 。

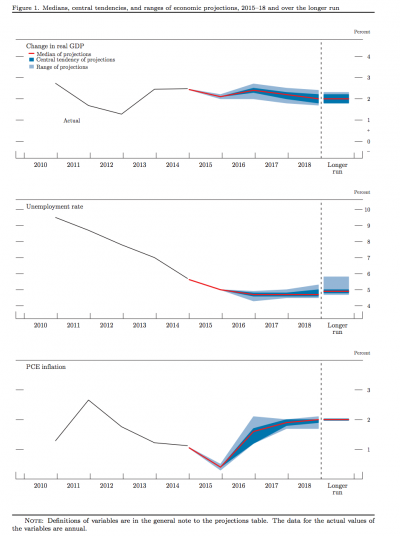

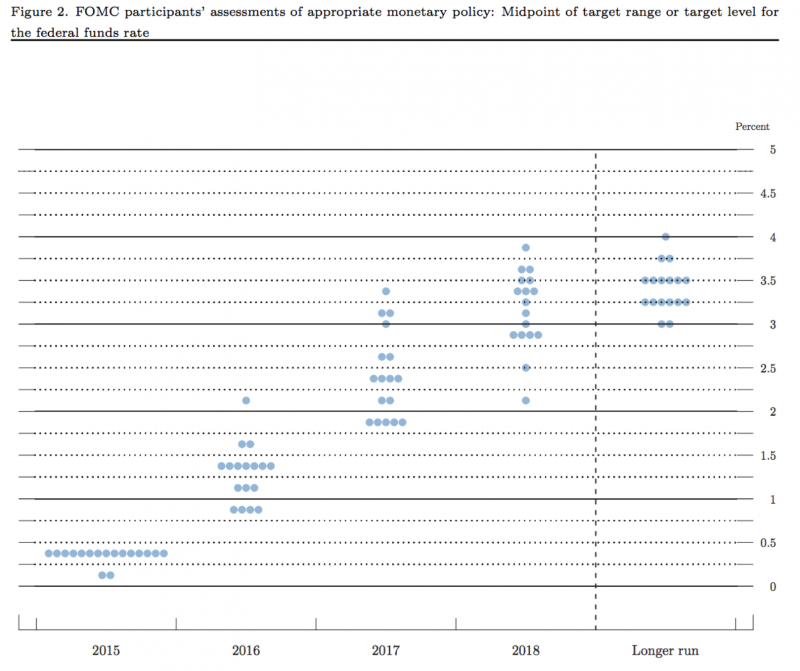

根據美聯儲公佈的利率預測,2016年、2017年與2018年聯邦基準利率的中位數分別落在1.5%、2.5%與3.5%。考慮到美聯儲對未來三年美國GDP成長率、失業率與通脹率的預測相對溫和,投資能在升息環境中受惠的行業,是價值投資人的研究重點。美國的銀行業就是一個顯例。

根據美國聯邦存款保險公司的數據,2015年第三季的美國銀行業不良貸款餘額僅佔總貸款餘額的1.61%,是2007年第四季以來的新低點。壞帳減損僅佔總貸款餘額的0.4%,也是自2006年第三季以來的新低。2006年第三季,美國房市泡沫開始破滅;2007年第四季,大衰退(Great Recession)開始,金融海嘯在隨後九個月來襲。美國銀行業在全球金融海嘯中重傷,但藍籌銀行的獲利與股價在過去七年表現良好。雖然說否極泰來,但也可能物極必反。

牛派投資人會說:這次不一樣,美國銀行業的資本適足率穩健,沒有次貸衍生品毒害市場。聯儲升息讓美元資產相對於其他貨幣計價的資產更具吸引力,若投資人短期內看淡歐洲,觀望亞洲,美國藍籌股中有規模的銀行應有能力持續向資本市場發行相對低息的債券或優先股充實資本,並透過每次貸款重新續約議價時將升高的利息成本轉嫁給客戶,只要經濟持續溫和擴張,貸款承作審慎,壞帳率應該不會飆高,加上還有很多理財產品交叉銷售的手續費可賺,讓大銀行的財務槓桿轉化成營運槓桿,利潤增加,形成正向循環。

熊派認為這些都是老電影,早就成為市場共識。反向思考的投資人會問:當情勢一片大好,是否還能更好?如果不能,藍籌銀行股的估值如何方能維持高檔不墜?再深一層看,銀行授信的承作標準,是金融業中極富「藝術性」的一門學問。零利率環境的另一個副作用,就是催生許多另類授信商業模式。這些模式在好年光賺錢容易,一旦週期翻轉,麻煩隨時出現。紐約知名的投資雙週刊Grant’s Interest Observer最近舉出了一個有趣的例子:提供旅客分時度假的時權旅館(time share hotel)營運商Diamond Resorts International (DRII)。